【看中國2020年8月17日訊】我們都知道,包括美元和人民幣在內,各國的信用貨幣都在持續增發和擴張。

但是,誰先拿到了增發的錢,這就很值得說道說道了。從央行基礎貨幣增發的角度,討論了美聯儲這半年來的印鈔中,到底誰拿到了最新的美元,又是誰從中受益。

有人就說了,為什麼不分析一下中國呢?

這裡需要說明一下,全球主要央行的資產負債表中關於資產科目的統計內容並不一樣。

美聯儲、日本央行、英格蘭央行的資產負債表中的資產項,都是資產的名目,我們可以一目瞭然地看出央行到底購買了什麼資產,比方長期國債有多少,短期國債有多少,黃金有多少,房地產抵押債券有多少,股票有多少……

但是,歐洲央行、中國央行所統計的資產類別,則是功能性的,大多數的資產項,只是告訴你資產購買計畫的名稱,你無法判別其到底購買了什麼資產。例如,在中國央行的資產項中,有「對銀行的債權」、「對非貨幣金融機構的債權」這樣的條目,而歐洲央行則是直接來一個「XX資產購買計畫」,給你數據,你也無法得知其底層資產到底是什麼,佔比多少……

除此之外,美國是一個以債券融資為主的國家,央行的主要資產也是債券,用債券做抵押來印鈔,分析美聯儲的資產負債表構成,基本知道新增加的「錢」流向了哪裡。但在中國,則是以間接融資為主,銀行貸款佔了最大的比例,即便是分析央行的資產負債表,也不能知曉絕大多數錢都到了誰那裡……

不過,曲線可以「救國」,我們還是有辦法瞭解中國新增出來的錢到底去了哪些地方。

目前,中國有另外一個很重要的金融統計數據,叫「社會融資規模」,央行每月都會公布其增量數據和存量數據。簡單說,「社會融資規模」,就是實體經濟通過各種方式從金融體系中得到錢的總量,其一段時間內(通常是一個月、一個季度或一年)的增量,就代表著不同的社會群體在這一時段之內得到新錢的數目。通過分析社會融資規模增量的構成分項,就知道中國新增的「錢」都被誰拿走了。

如果說,分析美聯儲資產負債表,分辨的是誰拿到了央行新印的基礎貨幣,這屬於狹義的「錢」;那麼,分析中國的社會融資規模增量,則是分辨誰得到了廣義的「新錢」,這屬於廣義貨幣範疇。

2020年1-6月份,中國社會融資增量數據為20.84萬億元,這就意味著實體經濟從金融體系中得到新的信用(貨幣)總額為20.84萬億元,其中:

人民幣貸款:12.33萬億元;

外幣貸款(折人民幣):3481億元;

委託貸款:-2306億元;

信託貸款:-1295億元;

未貼現銀行承兌匯票:3863億元;

企業債券:3.337萬億元;

政府債券:3.795萬億元;

非金融企業股票融資:2462億元;

存款類金融機構資產支持證券:-537億元;

貸款核銷:4463億元。

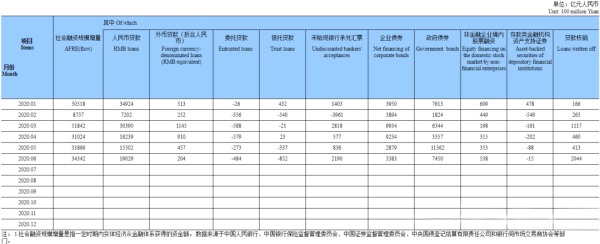

過去半年裡,具體到每個月的 「新增融資」,見下面的表格。

過去半年來中國的「新增社會融資總額」情況一覽(數據來源:中國央行)

在過去半年的「新增社會融資總額」中,人民幣貸款總額達到12.33萬億元,佔社會融資增量的60%以上,是我們應該著重分析的內容。

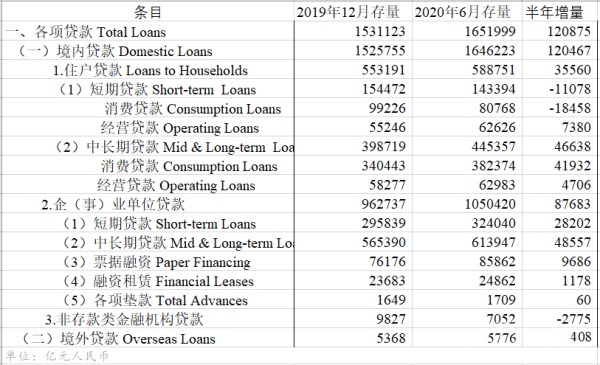

這就還要用到央行另外公布的一份數據:金融機構人民幣信貸收支表(說明:因統計內容差異,此表格中的「貸款增量」與社會融資規模中的「新增人民幣貸款」數額略有差別,但並不影響整體分析)。

金融機構人民幣信貸收支表(單位:億元人民幣。數據來源:中國央行)

新增人民幣貸款,從大類上看可分為住戶貸款、企(事)業單位貸款、非存款類金融機構貸款、境外貸款4項。

住戶貸款,在過去半年的總增量為3.55萬億元人民幣,但其中的4.19萬億都來自「中長期消費貸款」,聽這個名字,你可能覺得很陌生,但換個說法——「房貸」,你是不是立馬就明白了?

沒錯,過去半年住戶貸款增加了3.55萬億,但那些貸款買房的住戶,就拿走了4.19萬億,其他住戶貸款的增加值,基本都是負的!

中國人民愛房子,又一次得到了明證。

在中國,拿走新增人民幣能超越房貸總額的,也只有企(事)業單位貸款了,這個貸款在過去半年內的總額是8.7萬億,其中2.8萬億是短期貸款、4.8萬億是長期貸款,另外還有1萬億元的票據融資貸款,而其他的非銀行機構所發放的貸款甚至是減少的。

除此之外,在過去的半年裡,非存款類金融機構貸款減少了2775億,這意味著過去半年裡,中國的影子銀行(非存款類金融機構)的融資功能被大大壓縮,其貸款總額是縮減的。

至於境外新增人民幣貸款,這部分只有408億元,應該是「一帶一路」所包含國家的企業(或政府機構)所申請的人民幣貸款——也就是說,是外國機構向中國申請的人民幣貸款,大概可以算人民幣國際化的部分。

至於中國出海的那些大型企業,只拿人民幣貸款可不行,還是要找國內的各大銀行拿美元、歐元、日元啥的,這正是社會融資增量中的第二大項:外幣貸款——不用懷疑,這基本都是針對大型企業在海外項目的貸款,折算人民幣大約是3500億元。

接下來,委託貸款、信託貸款以及存款類金融機構資產支持證券,傳統上來說,這些新增的人民幣,都是為了繞過正規的貸款和債券融資途徑,給房地產企業補血的。但是,在過去6個月中,這三項的增量都是負值,總和達到了-4100億元——這,意味著在過去的半年裡,房地產企業的額外輸血渠道正在被圍堵,在新增人民幣中不僅沒有得到利益,反而被回收了4100億元。

未貼現的銀行承兌匯票增加了3860億元,意味著那些新簽發銀行承兌匯票的企業,能額外得到3860億元的新人民幣,這一般也是大型、超大型企業才有的權利。

新增企業債是除新增貸款和政府債之外社會融資規模增量的最大項,其總額高達3.33萬億元,這部分最新的錢,自然是被發行債券的企業所獲得——大部分能夠發行企業債的企業,基本都是上市公司,這就意味著企業中的上市公司額外得到了3.33萬億元人民幣的新錢。

新增政府債券3.8萬億元,意味著過去半年裡,政府拿到了3.8萬億元新增人民幣,這其中包括了疫情之下的1.5萬億特別國債和大約2.3萬億元的地方政府債——不過,按照「為人民服務」的宗旨,政府發行債券所得到的「新錢」,要麼用於開展新的項目,要麼用於還債,所以這3.8萬億會進一步到達與政府項目相關的企業手中。

非金融企業股票融資,主要是指A股市場的IPO企業和企業股份增發的融資,這意味著,新登陸A股或增發股票的企業,在過去半年新增的「新人民幣」中,拿走了2460億元。

貸款核銷就不用說了,就是銀行原有的死賬和呆賬按照國家貸款核銷有關規定進行核銷,這部分錢意味著銀行收不回來的貸款,實際上早已流通到了社會上,稱不上是新錢,只是現在在統計中將其正式計入新的社會信用增量中而已。

好了,總結下來,在過去半年的21萬億元的新增人民幣中,誰拿走得最多?

企(事)業單位(以國有企業為主)排第一,拿走了8.7萬億元;

住戶部門的房屋貸款者排第二,拿走了4.2萬億元;

政府排第三,拿走了3.8萬億元;

發行債券的企業(以上市公司為主)排第四,拿走了3.3萬億元;

那些新簽發承兌匯票的企業(以大企業為主),拿走了3860億元;

出海企業(以有海外業務的國有大型企業為主),拿走了3500億元;

新上市公司以及原有上市公司通過股份增發,拿走了2460億元;

……

信用貨幣時代,誰能最先拿到新錢(通常是以最低的利率成本得到),就相當於額外向全體居民徵收了鑄幣稅,也就在整個社會的經濟競爭中佔了大便宜,也相當於整個國家都在補貼這部分人(企業)。

另一方面,說一千道一萬,信用貨幣時代的錢,最開始都是通過「借債」借出來的,所以發錢的新時代,同時也必定是債務的新時代。

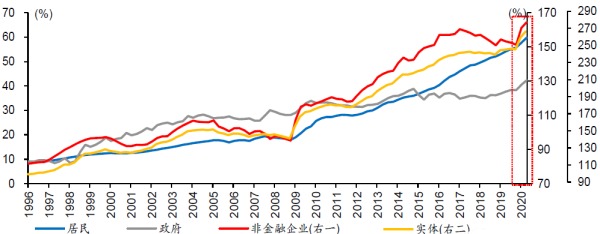

相比往年,過去半年中,正是因為「各路諸侯們」都拿到了更多的新錢,所以導致了中國經濟的整體債務比率大幅度抬升,而拿錢最多的部門,也是債務槓桿增加最快的部門。

根據中國社會科學院國家資產負債表研究中心(CNBS)的數據,就在過去的半年裡,中國實體經濟槓桿率一改前幾年的平穩態勢,出現了大幅度的抬升,相比2019年底,整體抬升了21個百分點,目前是266.4%,為中共建政以來的歷史新高——無論是非金融企業槓桿、政府槓桿還是居民槓桿,都全部創出歷史新高(見下圖)。

1996年以來非金融企業、政府及居民槓桿率變化情況(作者製表)

永遠膨脹的慾望,永遠擴張的債務,永遠增加的貨幣……

祝福我們生活在其中的每一個人,都永遠好運吧!