【看中國2021年1月6日訊】把時間限定在10年之內,不推薦黃金和比特幣的話,在美國應該持有什麼資產?

我回答說:買房。

除儲蓄之外,無論美國還是其他國家,可供普通人投資的三大類資產,就是股票、債券和房地產。所謂投資,也無非就是這三種類資產之間如何切換的問題。

這三類資產規模龐大,流動性非常好——截止2020年底,全球的股市總市值100萬億美元(其中美股佔比50%左右),而債券市場規模高達130萬億美元,至於房地產市場,加起來大約是230萬億美元,幾乎相當於股票和債券加起來。

這三類資產,一方面是全球目前規模最大的三類資產,流動性極好,方便普通人進入和退出;另一方面,這也是各國政府鼓勵民眾持有的資產——這就是我所謂的「親政府資產」,所以,只要政府在,這些資產都是沒有問題的。

那為什麼推薦在美國買房子而不是買股票?

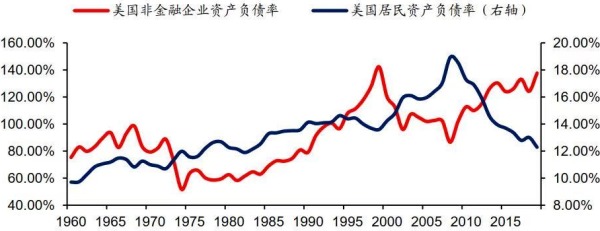

下面用一幅圖來說明原因。

美國的非金融企業和居民的資產負債率一覽(來源:Wind)

這裡,從金融的角度,有必要強調一下主流國家所謂「經濟發展」或「財富積累」的真相:

1)從社會四部門(政府、金融部門、非金融企業、家庭部門)來看,政府和金融部門只是在分配和轉移財富,並不參與真實財富創造。若僅從實體經濟的角度來考慮,政府被稱為公共部門,而非金融企業和家庭部門則被稱為「私營部門」。

2)除基本的生產和消費活動之外,經濟(貨幣)擴張的途徑,在於私營部門非金融企業或家庭部門的信用擴張活動,也就是借債的能力——當非金融企業借貸之後,用於生產上的投資,創造利潤,帶來商品和服務的增加,而家庭部門借貸之後,主要用於購買房子,而房子則關聯著一系列的產業,從而促成經濟擴張,另有一部分用於消費,同樣帶來經濟擴張。

3)借貸過程,從貨幣端來看,金融機構(商業銀行)用這些借貸做抵押,從央行得到新的貨幣,這些貨幣在商業銀行和私營部門之間來回流轉(這就是貨幣乘數),形成了整個社會的信用擴張;從經濟端來看,家庭或非金融企業得到資金,進入生產或者消費環節,這些資金的支付增加了經濟要素之間的流通,創造了新的財富,經濟也得以擴張。

4)金融部門的利潤,表面上看,是居民、企業和政府借貸的利息和資金流轉的佣金,如果穿透了來看,除了為實體經濟服務的佣金和利息之外,還有很大一部分來自央行的額外印鈔,這時候,看起來是錢在「空轉」,實際上是藉助央行信用,從全社會汲取財富;

這樣的經濟發展模式,就會導致一個結果——為了讓經濟保持持續擴張,政府和金融部門,一定會鼓勵居民部門和非金融企業部門的債務持續抬升——如果某個部門債務到達極限,那麼就會引爆一場金融危機,接下來,就會出現非金融企業部門和居民部門債務交替上升的情況。

以美國為例,1995年以前,在整體債務比較低的情況下,美國非金融企業和居民部門債務幾乎同時上升,但從1995年開始,隨著新一輪個人電腦和網際網路技術的發展,人們對企業的前景有了更大期待,於是企業部門的資產負債率一路上升,並在1999年,超過了140%的水平。過於樂觀的前景與過高債務形成共振,於是科技股泡沫破裂,納斯達克股市崩盤。

在美聯儲大幅度降低利率的情況下,企業進入長期去槓桿(降低債務水平)階段,一直到2008年金融危機槓桿才降到底——與此同時,在低利率的刺激之下,美國家庭部門債務卻從2000年起開始穩步上升,其主要表現就是房地產借貸,結果導致居民部門的整體資產負債率在2007年底到達接近20%(居民個體信用不如企業,而資產總規模遠超企業部門,所以能承擔的資產負債率很低)的歷史最高點,於是美國發生次貸危機,進一步引發了2008年的全球金融危機。

2008年以後,美國家庭部門進入長期去槓桿時間,而企業部門則又開始了新一輪債務擴張,到了2019-2020年,企業部門的資產負債率一路抬升到再次接近140%的水平,而家庭部門的資產負債率則降至1980年代接近12%的水平。

這大概是10年左右的一個輪迴。

2020年疫情爆發,美聯儲又將利率降低到0,並且推出無限印鈔措施,歷史性的低利率,歷史性的廉價貨幣,於是企業部門和家庭部門都趁機大肆擴張債務,企業部門和家庭部門的資產負債率都迅速上升。

但是,不管怎麼快速上升,家庭部門的債務槓桿率怎麼著也沒有企業部門的債務槓桿率更高。所以,以10年的期限來看,在美國,要考慮買房子!

【免責聲明】看中國登載此文出於傳遞更多信息之目的。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證,亦不構成投資建議。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。