中美金融对抗的核心战场在哪里?(图片来源:Flickr)

【看中国2018年4月28日讯】1997年至1998年,索罗斯做空港币酿成惊涛海浪,索罗斯是高手吗?当然是。不仅是高手,而且是大师级高手。但当时索罗斯做空港币或许并不是一个战略性的好时机:第一,中国开始准备谈判加入世贸,加入世贸的中国进出口会快速壮大,这会带动香港的经济发展,去做空一个经济有向好预期的经济体的货币,事后看来无疑不是一个好的选择;第二,香港回归之后,大陆必定举全国之力力撑香港的稳定,机构与中国这样的主权国家对抗并不明智。这与索罗斯与英格兰银行之间的博弈有很大的差别,背后的原因不便细说。当时对索罗斯比较有利的是,香港刚刚回归,人心尚不稳定。

索罗斯选择做空这种基本面的货币应该不是很理想的选择,核心或是对体制的认识问题。

索罗斯是大师,但如果放在金庸的武侠小说中,应该达不到“无招胜有招”、来无影去无踪的武功至高境界,因为港府很清楚,自己的敌人是以索罗斯为代表的对冲基金。

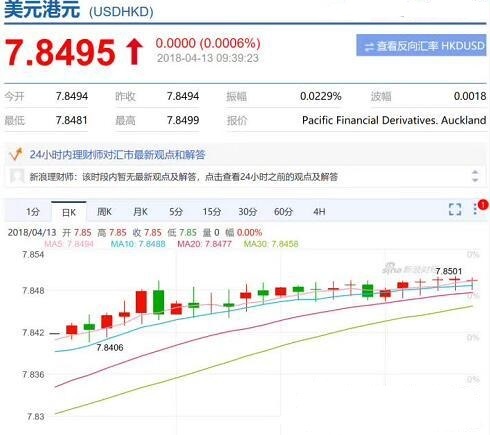

现在,港币兑美元又来到了弱方保证(美元兑港币1:7.85,2005年起香港金管局收紧汇率控制措施,限制于7.75-7.85港元兑1美元之间浮动,并把7.75水平名为“强方兑换保证”和7.85水平命名为“弱方兑换保证”,以稳定联系汇率制度。当触及“强方兑换保证”时,金管局便会买入美元而沽出港元;当触及“弱方兑换保证”时,金管局则买入港元而沽出美元)的位置,香港金管局副总裁李达志在4月13号说:“自昨日港元触及弱方兑换保证以来,香港金管局共两次出手,合计买入32.58亿港元。”同时又说:“金管局应对资本外流已经做好了充分的准备。”

近期港币汇率走势日K线图(网络图片)

从最近半年来港币对美元的汇率走势上,看不到有明显出招的“敌人”,但港币却又在连续贬值,有“敌人”存在,说明这种敌人是“无形”的敌人,它不是单个“敌人”。

第一,经济全球化正在暴露出无数的问题,比如,经过30多年的经济全球化,很多国家贫富差距恶化,政府、企业与个人债台高筑,这自然会逆转全球化,此时香港经济前景十分不明。在经济全球化时期,人员、资金、商品在全球加速流动,香港这种自由港会最大限度地受益,资金从世界各地涌入,而全球化逆转之后自然也会受到严重冲击。香港的经济支柱是转口贸易、金融服务、旅游,房地产只是支柱行业的衍生产业。香港经济对全球贸易增长的依赖性很严重,当经济前景不明的时候,首先被怀疑的无疑是汇率。

第二,中美经济模式的不同,让港币的货币政策无所适从。

1997年以前,香港的经济周期基本与美英两国一致,港币和美元的货币政策周期也基本一致,具备比较好的兑美元实行联系汇率的条件。现在,香港经济主要受到大陆经济的影响,而港币绑定的却是美元,这种经济与金融的错位是冲击联系汇率的根源。

大陆是通胀型经济体,从次贷危机之后就受到经济增速下行的压力,2010年的经济增速是10.6%,2017年的经济增速是6.9%,在经济增长潜力下滑的周期,央行自然会慎用加息措施。但消费在美国经济中占有核心地位,通胀开始出现上行趋势时就会选择加息。当中国和美国的经济对货币政策的要求不同的时候,香港的货币政策就难以抉择。现在就处于这样的时间点,美联储从2015年底开始加息,当时中国还处于降息周期,此后美联储又进行了多次加息,但中国央行一直未跟随,这就让人民币资本拉低了香港的实际利率水平,随着美联储不断加息,港币与美元之间的利差不断扩大,让市场产生了套利空间。当人们借入港币兑换成美元资产进行套利交易的时候,既推动了港币的贬值也给美联储带来了继续收缩的压力。这实际就是中美金融对峙的核心战场,港币就是风暴中心。

港币今天遇到的是“无招胜有招”的“敌人”,所以索罗斯们也一直没有在港露面。

有专家建议,现在港币可以采取盯住人民币的措施来回避这种中美经济周期不同所带来的压力,这种说明是不成立的。港币之所以成为国际结算货币,本质源于使用了盯住美元的汇率政策。作为自由港,资本进出的时候可以随时兑换成美元,而美元是国际上最主要的储备货币,在世界各地都可以通用并自由兑换。一旦港币采取盯住人民币的措施,离境资本就只能兑换成人民币,人民币并不能在世界各地通用,也无法自由兑换。所以,一旦盯住人民币,从金融方面来说,香港就不再是自由港。当金融基础不在之后,香港经济的定位就会出现彻底改变。

到今年2月,香港金管局拥有4435亿美元的外汇储备资产,相当于香港流通货币的7倍多,或港元货币供应M3的大约48%。从原理上说,金管局有充足的实力可以保护港币与美元之间的联系汇率制度,甚至完全可以收光正在流通的港币。以前本人说过一个原理,外汇储备表面看来是本币汇率的稳定器,本质上并没有太多的作用(不过是打狼的麻秆),缘于当央行不得不抛售外储保汇率的时候,往往意味着汇率问题在恶化,市场的冲击力会越来越强。比如,2015年至2016年,央妈不断抛外储稳汇率,但基本无济于事,到2017年开始使用其它手段的时候才达到了目的。

这一原理对于港币也一样。在美联储的加息周期,金管局为了捍卫联系汇率制度,就需要不断回收市场中流通的港币基础货币,缩小港币与美元的利差,这会带来两方面的影响:

第一,股票的价值与市场利率是比较严格的负相关关系,当市场利率不断走高的时候,股指走低,甚至在流动性枯竭的时候会发生崩盘式的下跌,这将威胁香港人的资产安全和社会的稳定,一个不稳定的社会是本币汇率的最大问题。

第二,当利率不断走高的时候,楼市按揭贷款的还本付息压力加大。

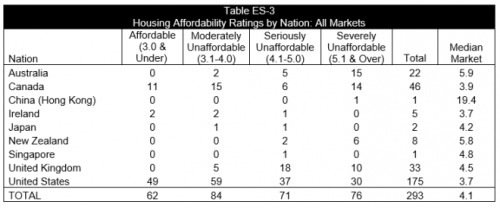

今年初,美国城市规划咨询机构Demographia发布了《第十四届国际人口住宅调查报告》,报告评估了截至2017年第三季度、全球九个国家的293个城市的房地产市场,这九个国家包括澳大利亚、加拿大、中国、爱尔兰、日本、新西兰、新加坡、英国和美国。香港是唯一受调查的中国城市。调查采用“中位数倍数”(将一个城市的房价中位数除以家庭年收入中位数)来评估住房负担能力(这种方法是得到世界银行和联合国等机构推荐的,并被哈佛大学住房联合中心所采用)。调查将城市住房市场从“可承受”(3.0或更低)到“严重不可承受”(5.1和以上)的中位数倍数分为四类。各地区的数据如下表:

按照国家(地区)排名的全球民众住房负担承受力(图片来源:Demographia)

中国香港是房价最难以负担的地区,中位数倍数为19.4, 其次是澳大利亚,中位数倍数为5.9,然后依次是新西兰(5.8)、新加坡(4.8)、英国(4.5)、日本(4.2)、加拿大(3.9)、美国(3.7)和 爱尔兰(3.7)。

如果以城市来对比,则依次是香港、悉尼和温哥华,中位数倍数分别为19.4、12.9倍和12.6倍,加州圣荷西位列第四,中位数倍数为10.3,其余城市均为个位数。

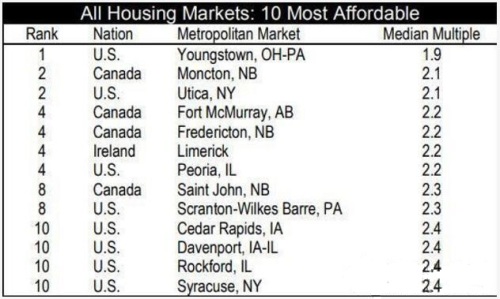

10个(并列)最能负担得起的住房市场中,美国和加拿大分别为8个、4个,大都集中在北美。

民众最能负担得起的全球住房市场(图片来源:Demographia)

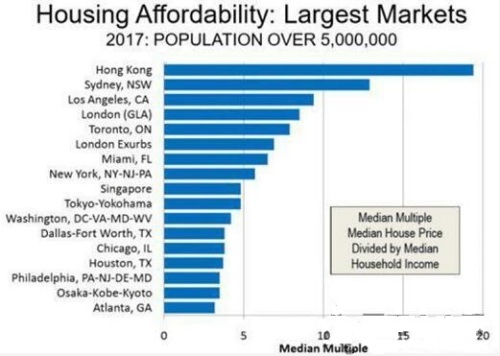

而在人口超过500万的大型住房市场中,香港依旧遥遥领先:

人口超过500万的全球大型住房市场的住房负担一览(图片来源:Demographia)

在这个榜单上,香港已经连续8年名列第一,一旦利率开始上升,很容易造成购买力耗尽,从而爆发房地产泡沫破裂。当房地产泡沫破裂的时候,弃楼和断供将大面积发生,在商业银行体系形成巨额的坏账,金管局将面临救不救的问题,一旦救助,就需要印钞缓解流动性,港币联系汇率依旧面临危险;其次是对香港财政的冲击。由于楼市和股市带动地价收入和印花税收入猛增,香港政府去年的财政盈余大超预期。香港财政司在今年1月7日公布的数据显示,截至2017年11月底,港府综合盈余为572亿元,大大超出此前预期的163亿元。当楼市泡沫破裂之后,卖地收入、印花税收入等都会大幅缩减,冲击港府的财政,形成本币贬值压力。

所以,现在港币汇率所受到的冲击,金管局可以用抛售美元储备来应对。但并未改变香港经济、金融错位的问题,还会造成股市和楼市基本面的恶化,进而威胁到汇率的根基。所以,抛售外汇储备并不能从根本上改变什么。

现在观察,金管局只能采取通过抛售美元储备保汇率的措施,但如果不能稳定经济与金融基本面这一无形的“敌人”,最先倒下去的很可能是股市和楼市。

无论中国央行还是香港金管局,必须解决香港经济严重依赖大陆,而货币政策又需要紧跟美联储的货币政策的问题。这种错位效应才是问题的根本,同时又不能伤害香港自由港的地位。

这也应该是考验管理者智慧的时候了。