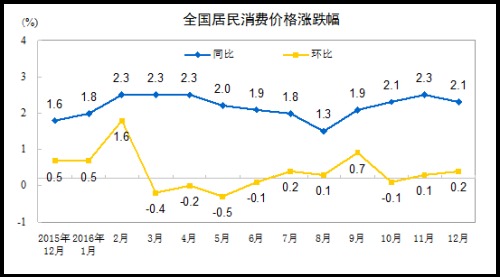

【看中國2017年2月18日訊】2月14日上午,中國國家統計局公布了1月的CPI和PPI數據,CPI同比上漲2.5%,創兩年半新高,PPI同比上漲6.9%,創逾五年新高,均超出預期。從環比看,1月份CPI上漲1.0%,PPI上漲0.8%。由下圖來看,可以粗略地判斷,加息週期已經形成。

2016年全國居民消費價格漲跌幅圖表(網路圖片)

這與人民幣貶值的趨勢吻合。2016年,人民幣貶值的趨勢加速,現在開始推動通脹。當然也有人為推動的結果,比如供給側改革(限制供給提升價格的舉措)和運輸費用的上漲,等等。由於供給側改革主要集中在國企主導的基礎工業領域(主要是煤炭等),PPI的漲勢也就更猛一些,這可以理解。

這些基礎原材料價格的上漲也關係到種植業和養殖業的原材料成本,未來,要麼農業種植業的成品價格同步上升,要麼就是產業萎縮,供給下降,更可能是兩者都有。這就進一步推動通脹。

事實上,本週部分主要經濟體均需要發布相關數據,通脹很可能均超出預期。德國、瑞士、英國、美國均在近期發布了通脹數據,前值分別是1.9%、0.0%、1.6%、2.1%,預期值分別1.9%、0.3%、1.9%、2.4%,僅從預測數據來看,全球的通貨膨脹都在捲土重來。如果超出預期值,通脹預期就會更嚴重。

貿易保護主義將加劇通貨膨脹的發展。特別是,如果川普(特朗普)將中國定為匯率操縱國,主要經濟體的通貨膨脹很可能出現跳漲。源於以往商品正常的流轉被打破,造成供需關係的波動;也源於有些國家外儲的壓力加大,貶值的壓力加劇。

從中國來說,雖然分析師普遍預計今年的通脹不會為患,但主要是通過經濟運行的角度來分析。但就個人的觀點來看,今年的通脹很可能讓絕大多數「磚家」大出意外,因為國際收支的壓力必定制約部分商品的進口,在貿易戰一觸即發的條件下尤其顯著,這將是通脹的主要推動力,也所以,通脹數據超出預期的可能性極大。這也是歐日的情形,莫能例外。

未來,歐日中的通脹推動力中,國際收支將成為最主要的因素。

關於對通脹未來的判斷,各國的國債收益率走勢是先行的指示,除了美國十年期國債收益率尚處於盤整的態勢之外,其他國家或經濟體的國債收益率均在連續上揚,這意味著歐亞各國的通脹已經起步,跟隨美國。

美國十年期國債收益走勢日K線圖(網路圖片)

上圖是美國十年期國債收益走勢K線圖,暫時還相對平穩,處於高位盤整態勢。根據美國實際通脹走勢,這個盤整態勢最終只有向上突破一條路可走。如果美國在週三公布的通脹數據超出市場預期,向上突破的可能性就比較大。美國國債收益率是國際基準收益率,很可能帶來其他國家的債券收益率突破性上揚。

而中國、德國、日本、法國國債收益率走勢,與美國十年期國債收益率的走勢有明顯差異,說明未來危機的燃點在歐亞。

最後,法國十年期國債收益率的走勢,幾乎是要發生債務危機的墨陽,更可能是法國極右政黨「國民陣線」即將上臺的「聲明」。當國民陣線上臺後,他們會採取新貨幣置換債務,新貨幣必定貶值,所以,這就是債務違約。

那麼,這會給我們帶來什麼潛在的結論呢?第一,美國加息的步驟是確定的,今年內兩、三次加息絕對不會成為忽悠。第二,歐元可能需要被動縮減QE,日本可能會改變貨幣政策的方向,中國的貨幣政策也只能被動收縮。全球加息的新大潮就會到來,與之相伴的是債卷價格下跌之旅還會持續,違約事件會不斷增加,這對市場是巨大的考驗。第三,貴金屬很可能會大幅向上突破,因為當通脹開始撲面而來的時候,貴金屬總是先行。然後,最值得關注的是農產品很可能跟隨貴金屬價格。當然,因為各國匯率走勢不同,各國內部的價格走勢差異很大。原油取決於美國和俄羅斯的交易,焦點在伊朗身上。

加息開始,各國的債務怎麼辦?歐洲、日本、中國都面臨這一嚴重的問題。以中國為例:去年的實際赤字率約3.8%,養老保險、醫保在去年都接受了國家大額財政補貼。2017年,財政對養老、醫保的補貼或需要擴大,財政支出的負擔加重,刺激經濟增長需要擴大財政支出,國債收益率不斷上升後利息支出將繼續高速增長(去年利息支出的增長幅度約40%),那麼,2017年的實際赤字怎麼辦?如果實際赤字突破4.5%,在資本不斷外流的壓力下,匯率怎麼辦?這是所有問題的核心。

日本的國債與GDP比值更高,債券收益率上升之後,利息支出增長,雖然日本貿易項下在2016年錄得不錯的赤字,但日元卻在川普上臺後經歷了一輪貶值,原因就在於此。

2017,是通脹的突破之旅和各國貨幣政策轉折之旅,高通脹和高利率時代正在逐步走來。