【看中國2017年12月28日訊】回顧2017的中國樓市容易,但是展望中國樓價在2018的走勢其實頗難。

原因如下:第一,中國樓市的金融屬性大於居住屬性,是一個崇拜泡沫的魔性之地,是建築於貨幣洪水之上的海市蜃樓,這是有識之士大都同意的觀點。第二,海市蜃樓也還是有一點基本面的,畢竟中國現在已經號稱「世界工廠」,所以房價大崩盤之類的論調似乎確鑿也不可信。第三,在2017,出於華山論劍歲月靜好的需要,樓市一直在被各方保住,各地群眾不斷「喜迎房價上漲」,導致人們對樓市還有一定期望:「博一搏,單車變摩托;賭一睹,貧農變地主」。

但就官方的動作看,他們在未來的目的很清晰:想要扑滅樓市投機的邪火。這三種因素疊加到一起,導致中國樓市是忽上忽下,忽左忽右,「瞻之在前,忽焉在後」。因此,要對樓市做個分析預測,萬一不准的話,還有何顏面對天下人?

然而,據說國人70%左右的財產都被凝固在了鋼筋水泥之中,大家對此也非常擔心、重視。故而左思右想,筆者決定還是不揣淺薄,講講各地房價問題以幫助各位趨利避害。為此,花了幾天時間讀文獻並收集證據來做些分析,下面就是相關的評判和展望:

從學者文獻和筆者收集到的數據都證明:貨幣放水和信貸,是基本面之外影響房價的最重要指標。2017年的貨幣水龍頭正在逐漸被擰緊,2018年估計會持續這個動作。如此來看,樓市將岌岌可危。不過,當執政者遇到新問題時,自然會想辦法應對。目測一下,移花接木、移形換影、斗轉星移等各種招數都會被用來掩蓋樓市大頭朝下的事實。

一、學者的分析及2017樓市放水趨勢

閒話休提,言歸正傳。中國研究房地產的頂級學者們早就發現,中國的樓市更多地帶有了金融和投機屬性,所以房價才受到貨幣和信貸影響更多。瀋悅、劉洪玉(住宅價格與經濟基本面: 1995——2002年中國14個城市的實證研究。《經濟研究》,2004年第6期)基於 panel data 模型對中國14個城市住宅價格與經濟基本面的關係進行了實證研究,其區間是1995—2002年。他們採用以1994年11月為基期的「中房住宅價格指數」作為因變數,研究結果表明:14 個城市經濟基本面上的當下和歷史信息,都可以部分解釋住宅價格水平或者變化率,而這種解釋存在著顯著的城市影響特徵。而1998年以後的解釋能力則發生了顯著的變化。周京奎(貨幣政策、銀行貸款與住宅價格——對中國4個直轄市的實證研究。《財貿經濟》,2005年第5期)使用誤差修正模型對中國 4個直轄市住宅價格與貨幣政策、銀行貸款之間的關係進行了分析,結果表明: 住宅價格上漲與寬鬆的貨幣政策有緊密的聯繫。梁雲芳、高鐵梅(中國房地產價格波動區域差異的實證分析。《經濟研究》,2007年第8期)通過實證研究也發現,當市場貨幣量充足的時候,無論是房價的長期趨勢還是短期波動,信貸規模對東、西部地區影響都比較大,而對中部地區影響較小。實際利率對東、中、西部地區的房價的短期波動都有較小的影響。

上面這段話大家看了是不是有點犯暈?翻譯成白話就是:這些頂級期刊的論文發現,在98房改以前,決定房價的是基本面(人口變化、經濟繁榮指標等),在98年住房商品化之後,影響房價的重要指標是信貸,歸根結底是核動力印鈔機放水的速度。至於有關經濟基本面的指標,影響力在日漸下降(即使是地產供應影響也都比較小)。附帶一句,上面那幾位學者早就多次警告中國的地產有泡沫,而且證據及其翔實,可以說是很有良心了,奈何上面總是充耳不聞……

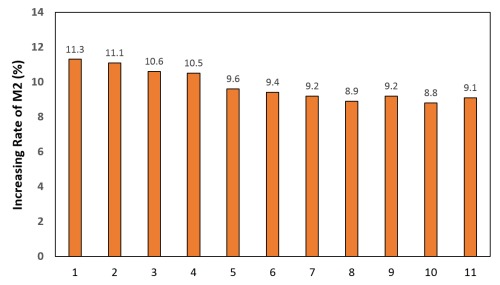

好,既然我們知道了中國房價的決定性指標因素是貨幣投放情況和信貸情況(尤其是短期內),那麼,中國在2017年印鈔機的放水情況是如何呢?首先請看中國2017年M2的變化情況:

2017年1-11月份中國的廣義貨幣量M2月度變動情況(作者自製)

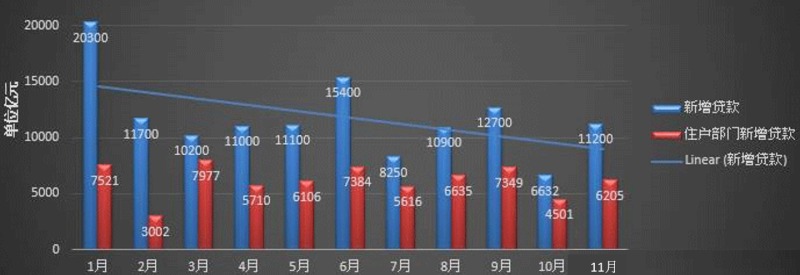

大家可以看到,雖然放水在繼續,但這至少水龍頭正在逐漸關緊。那麼,與之相應的新增貸款呢?大家再看下圖:

2017年1-11月份新增貸款和住房部門新增貸款一覽表(作者自製)

從上圖可以看到,新增信貸速度也在逐漸降低。實際上,最近很多人已經反映銀行開始收緊住房貸款發放了。另外,由於不少新增貸款兜兜轉轉最後還是去了樓市,所以新增房貸不過只具有有限的參考價值。即使是這樣,各位也可以看到,新增房貸也在下降。

一句話,上面兩個數字都顯示在2017年前11個月裡,中國的貨幣投放和信貸情況都是大頭朝下的,形式不容樂觀。在這樣的情況下,各地樓市出現降價是很可能的。

二、如何處理這一新問題?

既然2017年貨幣水龍頭正在被擰緊,那麼接下來就會出現兩個新問題:

第一個問題是:是不是這樣的情況下貨幣投放和信貸就不能成為房價的預測指標了?這個問題筆者的回答是NO,在後面會用數據來支持這一回答,先按下不表。

第二個問題是,既然核動力印鈔機在慢慢停下來,隨之而來的各種問題多半要浮現:地產的各種債務危機以及由此帶來的樓市危機,不是鬧著玩的。官府在這裡必將遇到新問題,他們會如何處理?

筆者以為,由於中國特色獨具,官方權力無遠弗屆,工具更是花樣百出,所以,他們可不會只是僅僅嘆嘆氣,他們有的是移形換影、移花接木、斗轉星移的高招把下面玩到服氣。

舉幾個例子:第一,斗轉星移讓高價買了地王的地產商接盤。南京樓市的地王限價,直接導致帝王崩盤,就代表了這種傾向:

(網站截圖)

第二,移花接木,利用限賣政策凍住樓市,讓時間和貨幣洪水來解決問題。用這個心直口快的任大炮的話說就是:「我給你凍住了,看你往哪裡跑。」在賭場裡你持有的籌碼再多,只要沒法換成錢,那也只是紙上財富。多套房持有者應該注意這點,下圖各位自己體會:

(網站截圖)

以上兩點曾經多次講過,這裡不再贅述。此處重點要講的是第三點:移形換影。官方老爺對各地房價可以區別對待,那些處於聚光燈下,廣受媒體關注的大城市和核心地區保住,至於不受關注的小城市或邊緣地區,那就是用來甩鍋出賣的。這就是「給電腦裝上一個解析度低一點的屏幕,讓錯誤變得沒有那麼明顯」,移形換影以轉移注意力,也算一種高招。這就帶出一個更重要的問題了:在2017年,官府在企圖保住哪些地方?而哪些地方是會被官府甩鍋的呢?因為只有瞭解到這些,各位才好走位以趨利避害。

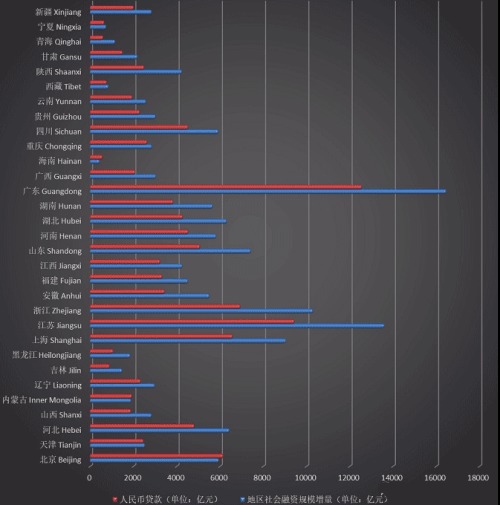

So easy。既然我們都知道某地的融資量才是該地房價的決定因素,而且利用權力調動資金是他們的特長和偏好,那麼,看看各地融資量不就能看出棄子和保子的棋路了麼?也就是說,由於中國權力吸附資金的能力極強,各省的融資數據估計能成為各省大城市房價上升的理由,所以我們如果知道各省的融資情況,就大致能判斷政府在企圖保住哪些城市的房價,而又在哪些城市被甩鍋了。筆者將從央行網站得到的各個省份的融資數據,製成了下圖供參考:

2017年前三季度中國各地融資情況一覽表(作者自製)

從上圖可以看出,就西北五省(陝甘寧青新)社會融資規模增量較高的是陝西,剛過4000億。西南五省區(雲貴川藏渝),中社會融資規模增量較高的是四川,接近6000億,這得益於四川本身人口多地勢平坦以及中央給了不少救災扶持。兩湖兩廣和海南裡面,除了廣東這個社會融資能過16000億的龐然大物外,兩湖也是融資能力接近6000億的厲害角色。華東六省市裡面(蘇滬皖閩浙贛),江蘇浙江都是融資過萬億的龐然大物,上海融資更是過了8000億。華北七省:晉冀魯豫京津蒙,山東、河北、河南和北京都在6000億左右。東北三省基本都在2000億左右。總而統之,那就是陝西、四川、廣東、兩湖、江、浙、滬、山東、河南、河北和北京的社會融資量較高。

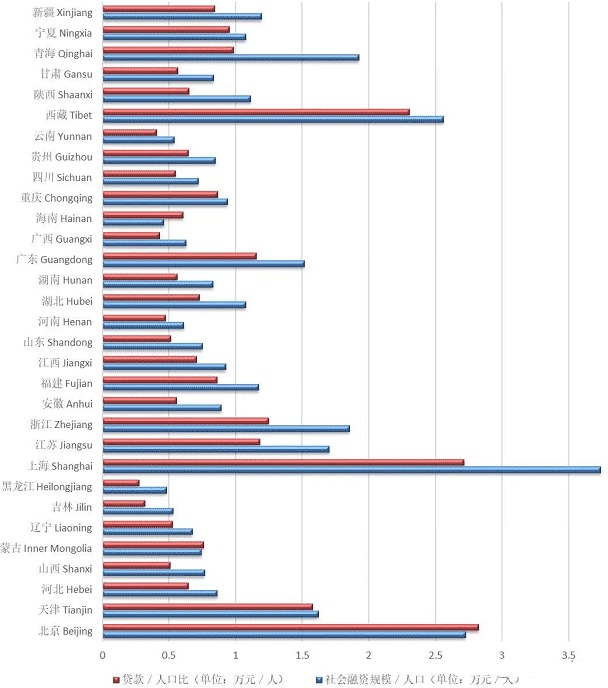

又或有朋友說:有的省份融資總體規模小是因此地人本就少,如果僅僅以總體規模來預測房價或許不會很準,而融資人口比或許是房價的更好的預測指標。筆者也做出了融資/人口比的圖(這裡使用的是2015年的人口普查數據):

2017年中國各省份融資/人口比率(作者自製)

從上圖可以看出,就西北五省(陝甘寧青新)社會融資規模增量與人口比值較高的是青海,接近人均兩萬。西南五省區(雲貴川藏渝),中社會融資規模增量較高的是西藏,人均2.5萬以上,這得益於四川本身人口多地勢平坦以及中央給了不少救災扶持。兩湖兩廣和海南裡面,融資/人口比較高的是1.5左右的廣東。華東六省市裡面(蘇滬皖閩浙贛),江蘇浙江都在1.5左右,上海融資/人口比更是到了3.5。華北七省:晉冀魯豫京津蒙,北京過了2.5,天津過了1.5。東北三省的融資/貸款比都極低。總而統之,全國裡面社會融資/人口比較高的,是青海、西藏、廣東、江、浙、滬、以及北京天津的融資/人口比較高。

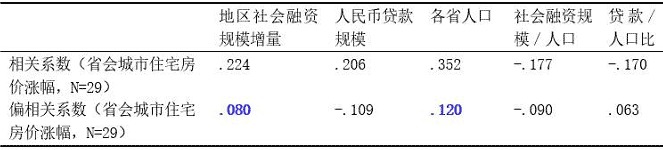

那麼這兩個指標以及基本面指標(比如人口)裡,哪個指標能最有效的預測房價? 為瞭解決這個問題,筆者專門做了一個相關分析。結果見下表:

2017年各城市房屋住宅價格增長比率及一些指標的皮爾森相關係數(作者自製)

這個表看不懂不要緊,用通俗的話語來告訴你這是啥意思。該表展示的是2017年住宅價格同比增長比值(來自中國房地產協會網站)和我們關心的一些指標在統計上的相關關係。表內主要看藍色數字。在排除(控制)了其餘變數的影響之後,各省人口每增加一個單位(比如1萬人),則該省省會城市房價也會增加0.12個單位(比如增加0.12個百分點)。同樣,該省的地區社會融資規模增量每增加1個單位(比如1億元),其省會城市房價也會增加0.08個單位(比如增加0.08個百分點)。至於人民幣貸款規模/人口之比和社會融資規模/人口之比和該省省會房價的關係都存疑(在融資和人口都正向相關的前提下,這兩個指標居然是負向相關)。簡而言之,用上面的檢驗回答了第一個問題:各省人口基數和地區社會融資規模才是2017樓市價格的主要相關因素。在貨幣氾濫的情況下,如果我們想要知道一個地區樓市會不會被甩鍋,或者能不能被保住,該地社會融資總量和人口這兩個指標具有重要參考價值。同時,筆者用上面這種方式也向大家揭示了融資(人民幣貸款)/人口比與各地樓市房價增長的相關關係並不是很靠譜,相關指標不值得採用。

三、如何趨利避害?

2017的故事講完了。展望未來,中國樓市問題多多,那麼我等普通民眾在遇到即將到來的新問題時是不是也只能嘆口氣而無有所作為呢? 答案是否定的。筆者有如下建議供大家參考以進行資產配置以趨利避害:

(a) 從官方持續釋放的信息來看,貨幣供應和信貸會持續緊縮,樓市價格想要猛漲基本不可能。如果各位在2018還想要加槓桿進入樓市掙錢,那基本上是自尋死路,要變成接盤俠並被各路債主追殺的節奏。

(b) 有多套房要處理的(也就是資產配置在地產類別上過多,資產配置過「重」的),最好趕緊處理掉房產,由於現在信貸緊縮,銀行放給接盤俠的貸款也會越來越少,所以即使您的房子能找到接盤俠,要是銀行不給貸款,那也只能徒呼奈何了。

(c) 根據前面的數據和檢驗,在未來,西北五省區(陝甘寧青新)中,陝西的大城市(比如西安)房價或有較大概率被保住。理由是此地社會融資在2017原本就高,何況還是當今最高領導人家鄉以及西北漢綠天平的重要砝碼,此地不保則天傾西北矣。在西南五省區(雲貴川藏渝)中,成都和重慶的樓市或有較大概率被保住,畢竟這裡也算是西南這艘大船的舵盤之所在,而且四川的地區融資在2017就比較高。在中南五省區(兩湖兩廣和海南)裡面,廣東的廣州、深圳,以及武漢和長沙應該有較大概率被保住,畢竟廣東是中國經濟的最大發動機和南大門,武漢長沙都是中南重鎮。在華東六省市裡面江浙的大城市(比如南京、杭州、蘇州)和上海都有很大概率被保住,理由是本身底子好,又是當今最高領導人起家的地方,大量政治紅人來自這裡。在華北,自然是北京要保住,其次是鄭州和雄安一帶,這是面子所在,自然要不惜一切代價了。可憐齊魯大地,在2017就沒有分到更多融資,今後恐怕更容易成為棄子了。至於東三省,基本沒戲,目測就是政府想保住一兩個城市都難,畢竟基本盤已經垮了。所以,如果各位並非想衝進樓市博一搏,單車變摩托,只是想保住財產別像太陽下的冰棍一樣慢慢融掉了,那麼在上面提到的那些大城市做一些地產配置是合適的。

至於上一段提到的有大概率被保住的城市之外的二三四線城市,筆者的建議是:如果您不是剛需自住,那就最好趕緊脫手:一方面是要置換到上面提到的這些可能被保住的城市裡,另一方面美元等外匯、貴金屬基金多元投資對沖人民幣的風險。

最後總結:在過去的研究中,學者們大都同意中國房價的決定因素除了經濟基本面之外,還有貨幣投放和新增信貸,那麼,在2017年貨幣投放和新增信貸都降低的情況下,這些理論還是否成立?筆者的研究用證據告訴大家:在新的環境下這個邏輯還是成立的。為了趨利避害,在可以看見的未來,各位需要做的是盡量多元配置資產,同時盡量把資產配置在官方可能願意去保住的地方。

最後同樣重要的是,有人或問:既然有移形換影移花接木斗轉星移,那麼如何才能「移山填海」?這個題目涉及存量財富,以後會專文講解。有精明人士或許還會問:由於貨幣和信貸緊縮的趨勢在繼續,錢會越來越值錢,以後是不是貨幣和信貸對房價的影響會逐漸減小?筆者對此的回答是肯定的。但由於市場上存量的貨幣泡沫還很巨大,所以至少在未來五年內,我們仍然可以用貨幣和信貸以及基本面這幾個指標來對中國各地房價做一點預測。當然,其前提是別出現影響大趨勢的灰犀牛和黑天鵝。

【免責聲明】看中國登載此文出於傳遞更多信息之目的。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證,亦不構成投資建議。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。

責任編輯:靖曄

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。