中國經濟現在正處於歷史的什麼階段?(圖片來源:Getty Images)

【看中國2018年9月1日訊】中國經濟,現在處於歷史的什麼階段?要回答這個問題,先要知道歷史,並且理解歷史上的經濟發展階段。

按照橋水基金掌舵人雷-達里奧的去槓桿理論,經濟發展的原因來自兩個方面:技術進步;信貸推動。

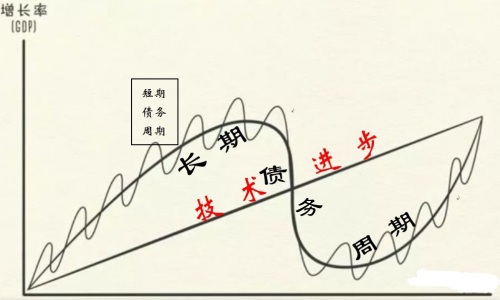

技術進步對於經濟發展的作用是持續的、恆久的,但依賴於信貸推動的經濟卻有週期可循,除由央行和政府主導的短期信貸週期之外,還存在一個長期債務週期——以美國為例,時間跨度大約在80年左右。

下圖中,縱軸為經濟增長,橫軸為時間,粗黑斜線為技術進步影響,粗黑長曲線為長期債務週期,而繞著粗黑曲線的一串淺黑曲線即為短期信貸週期。

時間與技術進步對經濟增長的影響(作者博客)

定下這個框架,就可以分析當前所處的歷史階段了。

從技術進步角度,以前還真沒有能和當代經濟類比的歷史階段。不過,筆者認為可以用兩段歷史來合成過去10年以及未來的全球經濟狀況。

去槓桿之路——1929-1937年 VS 2008-2014年

2008年金融危機的爆發,是當代全球經濟的一個轉折點。而為何會爆發這樣的金融危機,歸根結底是長期的債務累積問題,是1929年迄今一個長期債務週期的轉折點。

換句話說,2008年的金融危機是長期債務週期的頂點,只有1929可堪與之匹敵——而所有的波及世界經濟的大型金融危機爆發,其背後都是債務危機。

大蕭條之前,美國處於一戰之後喧囂的20年代,經濟不斷增長,債務不斷上升,但1929年美國股市崩潰,讓美國不得不進入債務去槓桿階段;雷曼兄弟破產之前,全球經濟處於1994年之後的長期經濟增長階段,債務不斷上升,但次貸危機影響下的美國股市崩潰,隨後美國經濟不得不進入去槓桿階段。

1929年股市暴跌發生後,當時美國實施的是金本位(20.67美元兌換1盎司黃金),基礎貨幣無法實現擴張,所以1929年危機爆發之後美國的經濟收縮十分嚴重,且一直持續到1933年,伴隨著經濟的不斷收縮,美國出現大量失業、破產,股市持續下行,去槓桿化以非常激烈的方式顯現出來。

直到1933年羅斯福新政將美元相對於黃金貶值40%,1盎司黃金從20.67美元調整到35美元——相當於利用同樣的黃金可以憑空多印40%的基礎貨幣,才算止住這一勢頭。

1933年,股市也再度上漲。

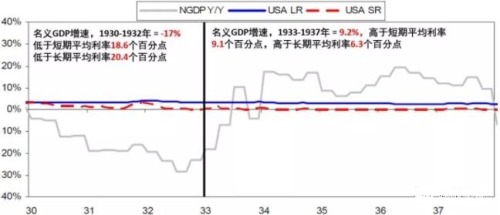

通過啟動印鈔,美國的GDP增長率和實際通脹率高於債券收益率,債務人負擔逐漸減輕,股市也再度開始上漲,到了1937年,美國基本走出大蕭條最糟糕的階段(見下圖)。

1937年,美國基本走出大蕭條階段的前期經濟指標走勢(作者博客)

通常來說,當一個經濟體債務負擔重到一定程度,要想擺脫債務通縮——要麼接受整個經濟體內部的債務出清,接受長時間的經濟通縮和社會蕭條;要麼通過印鈔讓貨幣貶值,降低真實債務,債權人承擔損失,債務人減輕負擔。

2008年金融危機爆發之後,面對經濟即將向下俯衝的可怕情形,美聯儲果斷祭出QE大法,用不足值的債券抵押大規模印鈔。由於美聯儲出手果斷且印鈔規模巨大,2008年金融危機的嚴重影響僅持續了半年(1930年持續了3年)就宣告結束。在大規模印鈔之下,美國股市迅速止跌回升,美國經濟進入再通脹和債務削減階段,成功避免了1930年代的大蕭條。為鞏固這一進程(1937年美國再度出現嚴重衰退),美聯儲後來繼續實施了幾年的QE,提升名義GDP增速和實際通貨膨脹率。

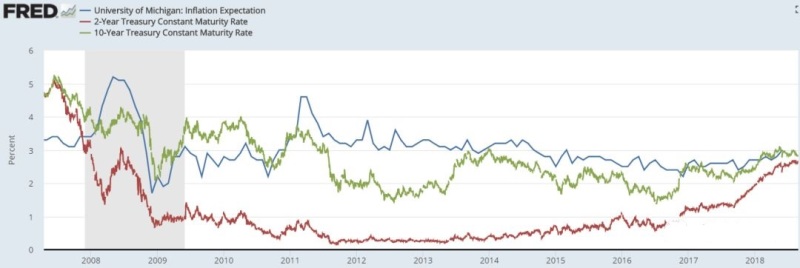

沒錯,還是同樣的配方,還是熟悉的味道——印鈔,讓通貨膨脹率持續超過債券收益率,債務慢慢的就被通貨膨脹給侵蝕和變少了。由下圖可以看出,2008年以來,美國通脹率(藍線)持續超過10年期和2年期國債收益率(綠線和紅線)。

2008年以來,美國通脹率持續超過10年期和2年期國債收益率

根據麥肯錫的報告,一個完整的債務去槓桿進程,有如下四個階段:危機之前階段;早期衰退階段;私人部門去槓桿階段;經濟回升與公共部門去槓桿階段。

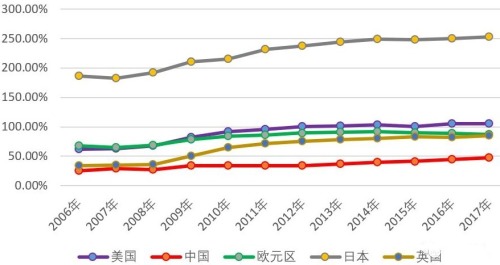

用這個標準來衡量,2014年美聯儲的QE停止之時,美國次貸危機所引發的去槓桿過程已基本完成,私營部門債務/GDP已經從2008年的212%降低到2013年的196%。在這一過程中,因為債務轉移,美國政府的債務槓桿反而有所增加,但總債務槓桿依然是降低的。

2006年以來世界五大經濟體的債務/GDP槓桿率變化(作者博客)

此後一直到今天,美國即進入了經濟回升和政府部門去槓桿階段。

問題在於,信用貨幣體系之下,通過印鈔去槓桿,減緩信貸週期中債務出清的痛苦,保持經濟增長,就像通過吸毒來止痛,其過程實在太容易了、太輕鬆了,很容易用上癮。

這不,2008年以來,全球主要國際貨幣經濟體(美元、歐元、日元、英鎊、瑞郎)所屬央行,將印鈔大法用到了極致,短短10年時間裏,其資產負債表規模從大約3.68萬億美元暴增至現在的16.15萬億美元,印鈔規模比2008年以前幾十年加起來的總量翻了2番還多。

與此同時,政府的債務槓桿也飛速增長,公共部門去槓桿,別想了!

政府的債務槓桿可以通過和央行「勾兌」直接印鈔解決,但實體經濟中企業和居民債務槓桿2013年以來再度飛速增長,真的是在作死——根據數據統計,2013年以來世界前六大經濟體(美中日德英法)「居民+企業」的實體經濟槓桿,除德國略有下降外,其他五個國家反而都更嚴重了,特別是中國,一路的加槓桿。

為什麼會這樣?!

還不是過去的經驗養成的思維!原來都是靠借貸發財、加槓桿發財,現在央行把利率降到這麼低,而資產價格又蹭蹭蹭的漲,你憑什麼不讓我借更多的債來賺錢?

這樣一來,那可不是——舊的債務槓桿還沒去掉,新的債務槓桿又加上來,債務問題反而越來越嚴重了。

通縮已被明顯抑制,但低利率和寬鬆貨幣卻持續維持,這又會引發什麼樣的後果呢?這,可能需要另一段歷史來類比了。

去槓桿後的路——1966-1970年 VS 2015-2019年

需要說明的是,1937年美國經濟初步走出大蕭條之後,很快再次遭遇經濟衰退,直到第二次世界大戰爆發,戰爭物資的需求才真正挽救了美國經濟。在可預見的將來,筆者並不認為會爆發大規模的熱戰,所以才考慮另外找一段歷史進行對比。

美國經濟曾在1960年初短暫陷入衰退,美聯儲通過降息很快穩定了市場,此後美國很長時間將利率保持低位——直到1966年美聯儲才再次提高利率。

與2015年底提高利率一樣,1966年美聯儲加息之時,曾引起經濟下滑,但隨後美國經濟增長就恢復正常——下圖中,桃紅線為美國聯邦基金利率,而淺綠線為美國的季度GDP增長率,兩個紅色圈圈是兩段時期的對比。

與2015年迄今一樣,1966-1969年,美國經濟也基本處於溫和通脹狀態——下圖為美國通脹率,兩個紅色橢圓區域可以對比。

1966年美聯儲加息曾引起經濟下滑,但隨後經濟增長就恢復正常(作者博客)

還有一個相似之處。

為防止經濟衰退,美國在1963年開始快速擴大基礎貨幣供應量,其增長率從原來的4%以下躍升到5%以上,導致了經濟體內基礎貨幣快速增加,這與2008年以來的QE並無本質區別,只是速度相對溫和緩慢一些。

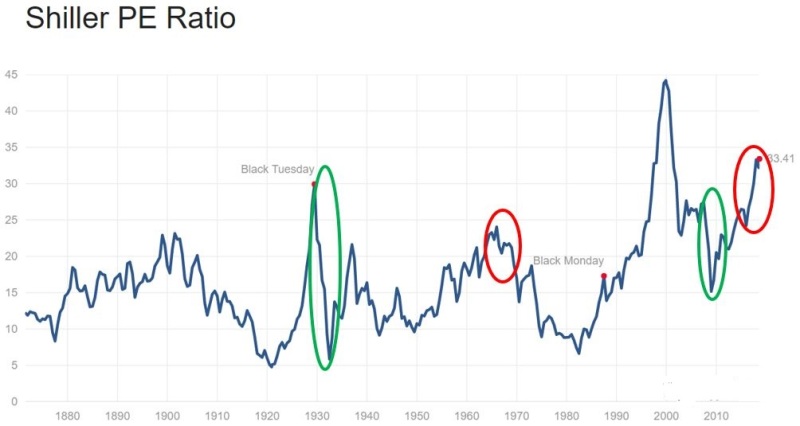

股市也表現得頗為類似——下圖為以週期性市盈率(CAPE)計算的150年美股估值情況,綠色橢圓區域為1929-1933年與2008-2010年的對比,紅色橢圓區域為1966-1970年與2015年-迄今的對比。

以週期性市盈率(CAPE)計算的150年美股估值情況(作者博客)

總之,就和2015年迄今一樣,1966-1969年的美國通脹溫和,經濟正常增長,股市處於高位,美國政府和美聯儲的把戲,看起來玩得無比愉快。

麻煩在於,1966-1970年美國依然維持著搖搖欲墜的佈雷頓森林體系,黃金被嚴格定價為35美元/盎司,而且允許外國央行和政府兌換。隨著美國通脹數據1968年以後快速上揚,法國、瑞士等原來的歐洲夥伴們,紛紛拿著美國支付給他們的美元,按照35美元/盎司的價格兌換成黃金。

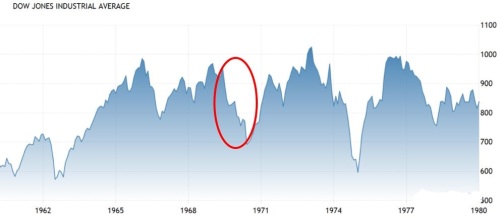

經濟再度出現衰退苗頭,加息於1969年停止,為了阻止經濟衰退,美聯儲在1970年再次大幅度降息,但卻啥用沒有。通脹問題很快傳導到了股市,股市1970年開始了一輪較深幅度的下跌(下圖為道瓊斯指數),歐洲國家更是趁著低價加緊把美元兌換成黃金。

1962-1980年間美國股市走勢圖(作者博客)

整體而言,筆者傾向於認為——2018年美國經濟所處的階段,就相當於1969年。1970年的情況剛才已經說了,那1970年之後是個什麼樣子呢?

黃金換著換著,美國就發現,這特麼不行啊!中國印鈔太多了,黃金哪夠歐洲人兌換啊?!

那咋辦?——耍賴唄!

1971年,美國總統宣布關閉黃金兌換窗口,佈雷頓森林體系徹底垮臺,而包括美國和歐洲在內的西方經濟,從此陷入滯脹的十年——通脹肆虐,包括黃金、原油等在內的大宗商品開始了間歇性的暴漲,經濟發展卻基本停滯,失業率高企,經濟發展陷入長期泥沼。

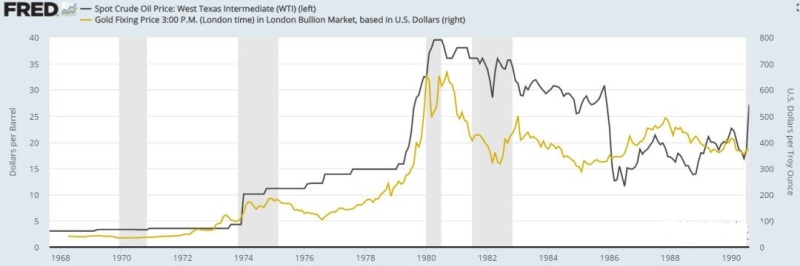

面對黃金和原油等大宗商品的暴漲,1973年美聯儲又一次玩起升息把戲,但1年多之後就因為經濟衰退而不得不再度降息,就這樣週而復始——直到1980年,黃金暴漲至800美元,而原油更是達到40美元/桶(下圖左軸黑線為原油價格,右軸黃線為黃金價格)……

196801990年間國際原油和黃金價格變化對比圖(作者博客)

就這樣,原來看起來印鈔再多都沒問題的經濟模式,終於連本帶利的全部還回去。用句俗話說:這時候眼裡流的淚,都是當初腦子裡進的水!……

2019年之後的未來,會不會也是1970年之後的這個樣子呢?

要知道,各大經濟體的債務已如此之高,而且遲遲得不到出清,如果再來一輪經濟衰退,利率已降無可降,全球各大央媽將不得不實施比2008年迄今更大規模的印鈔計畫,這將可能造成比1970年代更為嚴重的經濟滯脹。

就筆者的看法,去槓桿過程中可能的確需要印鈔,但過分使用貨幣刺激這玩意兒,打個不恰當的比喻,就像陽痿患者吃偉哥,爽過一次之後,是更長時間的疲軟……

當然,未來到底會是什麼樣子,誰也不知道——