全球印了這麼多鈔票,為何沒有引發明顯的通貨膨脹?(圖片來源:Getty Images)

【看中國2018年11月8日訊】兒子:媽媽,我們快要被凍死了,為什麼不生火?

母親:我們沒有煤。

兒子:不能買點煤嗎?

母親:我們沒有錢。

兒子:爸爸不是在掙錢麼?

母親:爸爸失業了,不能掙錢了。

兒子:爸爸為什麼失業?

母親:因為煤太多了,賣不出去。

——經濟危機中的一則窮人故事

2002年,還在普林斯頓大學擔任教授的本-伯南克(Ben Bernanke),針對當時深陷債務通縮的日本,提出了他的「直升機撒錢」理論。

伯南克為日本設計了三種「撒錢」方案。

1)央行直接在財政部的賬戶上新增10萬億日元現金。

在央行資產負債表上,負債方多出10萬億日元儲備/存款,資產方多出10萬億日元無利息無到期日的政府債務,財政部拿到這10萬億日元,可以用於基礎設施建設投資,用於普遍性的減稅,以此即可刺激經濟發展。

2)財政部直接向央行發行10萬億日元零利息的永續債。

和上一方式一樣,財政部發債所籌得資金,同樣用於增加支出或減稅——如果發行的永續債有利息,央行可以承諾每年將利息返還給財政部。

3)財政部向央行直接發行正常到期期限、市場定價10 萬億日元的國債。

債券發行之後,央行同時承諾,到期後一定重新購買等值的國債,永遠持有,這樣一來政府不用擔心資金來源,可以完全靈活地增加財政支出。

根據這個理論,伯南克信誓旦旦地對日本人說,按照我的理論,肯定能夠解決你們的通縮問題,日本式長期通縮環境絕對不會在美國出現。

日本當時的央行行長叫速水優(Hayami Masao),聽了伯南克的這理論,把頭搖得像撥浪鼓:學者、學者、學者啊!

我們日本央行不是沒幹過這事兒。大蕭條期間,時任日本銀行行長高橋是清(Takahashi Karekiyo)放棄金本位,通過一次性印鈔讓日元大幅度貶值40%,一開始確實效果不錯,但這種刺激馬上就用上癮了,1936年之後大規模印鈔變成經常性的行為,日元通脹一發不可收拾,直到超級通脹產生……

二次世界大戰以前的日元,是和美元1:1等值的——看看現在,1美元等於100多日元,追根溯源,就是高橋是清「一次性印鈔」的結果。

面對日本央行的頑固,伯南克鎩羽而歸。但他自己也沒想到,沒幾年,美國就真的給了他「理論聯繫實際」的機會。

2006年,伯南克接替格林斯潘(Alan Greenspan)就任美聯儲主席。

2008年9月,雷曼兄弟倒閉,美國信貸市場急劇冰凍,整個金融環境陷入急劇通縮趨勢。

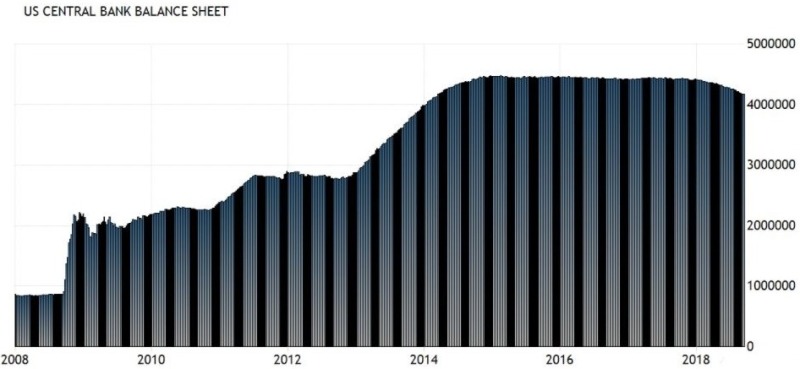

作為研究大蕭條的專家,伯南克立即啟動了大規模的QE(量化寬鬆),開始在美國實踐他的直升機撒錢理論,在第一輪QE結束後,為了防止債務通縮反彈,又實施了第二輪、第三輪QE,直到2014年9月份,「撒錢」才終止(見下圖,縱軸單位:百萬美元)。

美聯儲資產負債表變化圖(單位:百萬美元。來源:美聯儲)

從美國建國到2008年8月,200多年時間,美國總共才印鈔8300億美元;然而,到了2014年9月,美聯儲的資產負債表規模已經高達4.5萬億美元;算下來,6年時間,美聯儲狂印了3.67萬億美元的貨幣。

史無前例的印鈔,讓伯南克獲得了「直升機本(Helicopter Ben)」的綽號。

今天回過頭來看,看起來頗為荒唐的「直升機撒錢」理論,在實踐中居然是對的,QE政策確實將美國拉出世紀大蕭條的通縮深淵,而且沒有造成通脹——

居然沒有引發通脹!

居然沒有引發通脹!

居然沒有引發通脹!

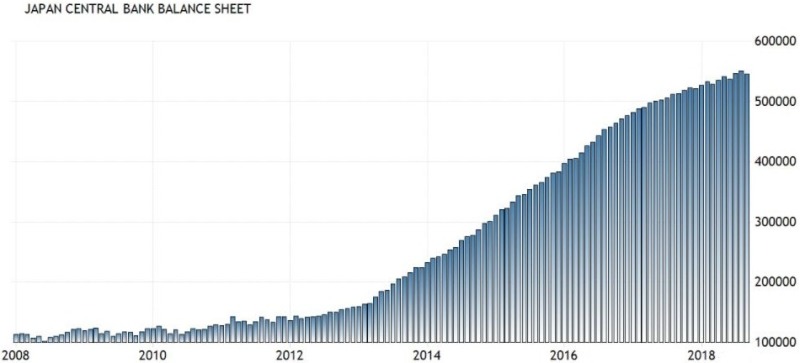

2001年以來,常年陷入通貨緊縮卻一直小心翼翼印鈔的日本,2013年看到美國並沒有出現通脹之後,央行後悔得腸子都青了,安倍政府上臺後,任命黑田東彥(Kuroda Haruhiko)為央行行長,2013年緊急啟動大規模QE政策,日本央行的資產負債表規模也開始極速飆升(見下圖,縱軸單位:十億日元)。

日本央行資產負債表變化圖(單位:10億日元。來源:日本央行)

如果與自身經濟規模相比,日本印鈔量遠比美聯儲更猛:

2013年1月,日本央行的資產規模還不到160萬億日元;5年之後的今天,這一數字就變成了545.53萬億日元;算下來,暴增了386萬億日元,這幾乎與美聯儲6年QE的規模完全一樣。

可問題在於,今日日本的經濟規模僅有美國的1/4啊!

這樣算下來,日本每年的印鈔量,高達GDP的13%!

更荒唐是,因為日本央行持續擴張資產負債表,市場上的國債都被央行買買買給買光了,日本央行甚至不得不將其資產購買計畫瞄準了股市,決定通過購買股票直接將錢送到消費者手中。

用日本央行原委員須田美矢子(Miyako Suda)的話來說:

「我們將牛牽到水邊,告訴它們水的味道不錯,但它們並不喝。所以我們應該親自喝水,向牛展示水的味道很好。」

到現在為止,日本央行「親自」喝了多少水呢?

如果考慮ETF信託基金和股票信託基金,日本央行總共買入了22.5萬億日元的股票,創下現代央行最狂野的資產購買記錄。

如此瘋狂的印鈔擴張,迄今為止,日本的通脹水平卻始終在0附近徘徊——

沒有引發通脹!

沒有引發通脹!

沒有引發通脹!

看著美聯儲和日本央行買買買,卻絲毫沒有引發通貨膨脹,另一家全球的主要央媽按捺不住了。

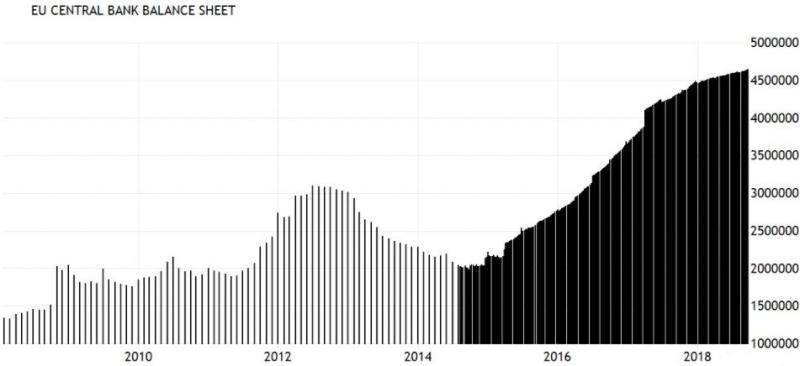

2008年金融危機爆發之後,2010年希臘等歐元區重債國的債務危機爆發之後,歐元都曾經進行過小規模的印鈔,但債務危機稍有緩解,歐央行的資產負債表很快就又降下來了,結果就是又一輪債務危機……

要知道,歐元區長期以來和日本一樣,深陷通縮漩渦,但在德國央行長期以來嚴謹操作紀律的束縛下,歐央行一直堅持審慎的貨幣政策,不肯輕易放開資產購買,但隨著歐元區各國債務問題越來越嚴重,歐央行終於決定開閘大放水。

2015年1月22日,歐央行行長德拉吉(Mario Draghi)宣布,將開展每月600億歐元的QE操作,歐元區的印鈔拉開大幕並一直持續至今(見下圖,縱軸單位:百萬歐元)。

歐洲央行資產負債表變化圖(單位:百萬歐元。來源:歐洲央行)

2015年2月份,歐央行資產負債表規模僅為2.2萬億歐元;

3年半之後的今天,歐央行的資產負債表規模為4.65萬億歐元;

算下來,歐央行3年多時間裏狂印2.45萬億歐元的貨幣,按照單位時間算,這又超過了美聯儲和日本央行。

當然,歐元如此大規模的印鈔,其結果和美聯儲、日本央行一樣——

沒有通脹!

沒有通脹!

沒有通脹!

在以往的文字中提到,2008年全球金融危機爆發以來,包括美歐日中英瑞(士)等全球主要央行,至少印刷了折合20萬億美元的貨幣,而在2017年底的時候,這些央行的資產總規模僅為4萬億美元……

如此史無前例的印鈔,世界幾大經濟體居然都沒有出現通脹,沒有通脹,這真是叫個奇了怪了!

為什麼會是這樣?

150年前,曾4次出任英國首相的格萊斯頓說過一句話:「受戀愛愚弄的人,甚至還沒有因鑽研貨幣本質而受愚弄的人多!」

150年來,受戀愛愚弄的人有增無減,而被貨幣愚弄的人更是不計其數。

我們通常認為,存在銀行裡的錢和錢包裡的錢是一個東西,但其實並不是。

有人將銀行裡的存款稱之為內生貨幣(inside money),其他有形的紙鈔和硬幣是外觀貨幣(outside money),內生貨幣是銀行和金融體系可以提供的信貸,而外觀貨幣則是政府貨幣主權的表現形式——這個解釋比較複雜,我個人願意把銀行裡的錢稱之為「信貸」或「信用」,現實中的錢稱之為「物理貨幣」。

「錢包裡的錢」和金銀實物一樣,其存在具有唯一性,編碼好的100元紙幣,就是100元錢,在我這裡就不可能在你那裡;但是,當代央行所印刷的貨幣,絕大部分屬於「數字貨幣」,這些錢時刻不停地在流通,存進來貸出去,不斷用於購買資產、償還債務,然後再存進來貸出去,這個過程持續下去,本來央行印了100元的數字貨幣,但體現在銀行賬戶上的總額,可能達到500元乃至1000元——這就是貨幣乘數擴張。

為什麼世界各國央行印了那麼多「錢」,而我們在現實經濟中卻沒有看到那麼多通脹,這是因為——當代央行所印的「錢」,絕大部分體現為銀行賬戶上的數字,物理貨幣增加很少。

在當代金融體系中,錢包裡的錢被稱為流通中的現金(Currency in Circulation),而經過貨幣乘數擴張的內生貨幣+外觀貨幣總量,則被稱為廣義貨幣(Broad Money)。

2008年迄今,美聯儲的資產負債表的確擴張了5倍還多,但流通中的美元現金的增長卻極為有限——美國的M0僅從750億美元左右增至950億美元,所以美國的物價幾乎沒有上漲(見下圖,縱軸單位:十億美元)。

美元指數變化圖(單位:十億美元。來源:TRADINGECONOMICS.COM)

歐洲和日本與美國類似——

資產負債表N倍上漲,但流通中的現金增長極為有限。

為什麼央行印鈔這麼多,而流通中的現金卻這麼少?

咳咳咳,當代信用貨幣對民眾心理影響的奧妙就在這裡!

紙幣這玩意兒拿著肯定貶值,而且還很容易損毀,只有在確實需要現金的情況下我們才會考慮保留物理貨幣。絕大部分情況下,我們願意將自己的錢存儲在銀行裡,不管多少還會有點利息——在整個社會上的表現,就是現金需求總量很低。

另,人們需求現金,基本都是為了應對日常消費,而人的天性喜歡追求穩定,只要基本生活物資不發生短缺,很少有人會去搶購或者囤積商品(除非人們預期它短期內會暴漲)——換句話說,只要基本生活物資不發生短缺,人們對未來的整體預期沒有大變化,哪怕央行印了很多很多的「錢」,也不會爆發惡性通貨膨脹。

學者Hanke和Kurs,針對人類歷史過去的300年間的56次惡性通貨膨脹進行過研究,他們發現,所有的個性通貨膨脹都是在極端條件下產生,例如戰爭、治國不善、計畫經濟到市場經濟轉變等。

與此相對,只要社會物資充裕而且民眾經濟預期穩定,無論發達國家或發展中國家,央行的「數字印鈔」,從未引發過惡性通貨膨脹。

既然不會引發通脹,那意味著央行可以無限數字印錢麼?

當然不是!

在基本生活物資供應充足且其價格被政府柔性控制的情況下,在銀行裡的錢,人們總是希望「能做點兒什麼」——

嗯,當代金融體系,恰恰就是為人們的這種需求而存在的!

前面提到,「銀行裡的錢」一般不會溢出到社會上變成「錢包裡的錢」,但,它們會被借貸,然後用於購買資產、償還債務。

銀行裡的錢,源頭從央行出來,通過借貸的方式,流通到各個金融機構(銀行為主),然後通過這些他們的轉手和存貸,形成整個社會的債務鏈條。

與其說央行們印刷海量的數字貨幣,還不如說央行們為社會提供了海量信貸,這些信貸輾轉流入到個人和機構賬戶,通常被人們用來購買資產,然後,資產價格上漲,然後,以這些上漲的資產為抵押,更多借貸,然後更多上漲……

於是,社會債務和資產價格一起飛漲。

2008年,美國股市的總市值約11萬億美元,如今,美股總市值飆升到31萬億美元,想想看,這可以容納多少「銀行裡的錢」沉浮其中?

2008年,美國房地產市場總市值約13萬億美元,如今,房地產總市值飆升到32萬億美元,這又可以容納多少「銀行裡的錢」浮沉其中?

2008年,包括國債在內的美國債券市場總市值約30萬億美元,如今,總市值升至40萬億美元,這又可以容納多少「銀行裡的錢」浮沉其中?

……

在資產價格飆升的同時,美國的政府債務也一路飆升,從2008年不足10萬億美元,目前已經超過20萬億美元……

中國前央行行長周小川提出過著名的「池子論」,意思是說,中國的房地產和股市,就是央行海量的廣義人民幣供應的「蓄水池」——這番話,對中國適用,對美國適用,對歐洲、日本也適用,對全世界的主要經濟體都適用!

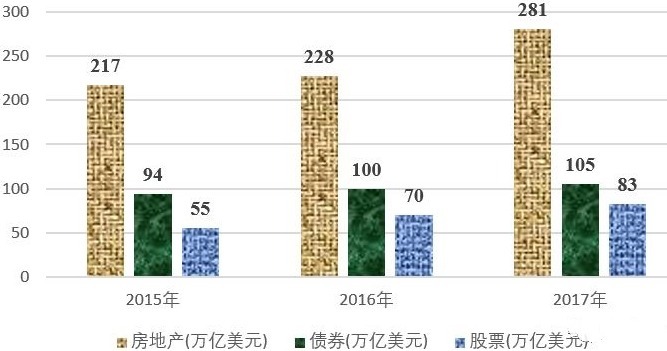

不必說更遠的,就在「全世界總共有多少錢,又有多少資產?」一文中,筆者曾經列舉了最近三年全球最大的三類資產的增長情況(見下圖)。

過去三年來全球房地產、債券和股市總市值(作者博客)

說到底,「銀行裡的錢」絕大部分都被用來增加債務,用來推升資產價格。

耐人尋味的是,目前全球經濟規模排名前三的美國、中國和日本,分別選擇了股市、房地產和債券作為信貸泡沫的載體。

只可惜,資產價格的上漲和飆升,從來不會計入當代政府的通脹數據中,反而通常被看作各國政府的「政績」。

就這樣——

印鈔上癮;

信貸上癮;

債務上癮;

資產上漲上癮。

這就是2008年以來,世界主要經濟體的運行模式!

更長遠的說,是1971年佈雷頓森林體系崩潰以來全球經濟的運行模式。

問題在於,越高的資產價格上漲,需要越大的信貸規模,越大的信貸規模帶來越多的債務——隨著債務負擔越來越重,無數的人都需要用錢還債,整個社會對「銀行裡的錢」越來越飢渴。

結果就是,當央行的印鈔規模越大,每個人擁有的數字就越多,社會的債務就越沈重,我們就越覺得自己缺錢——回到開頭的故事,正因為生產了太多的煤,所以窮人們才沒有煤生火取暖。

信用貨幣體系的無限擴張,造成的就是這麼一個荒謬絕倫的結果。