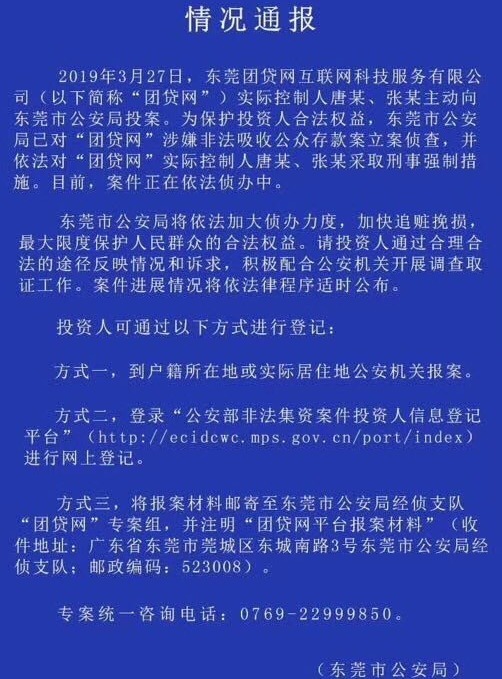

【看中國2019年3月30日訊】3月28日,中國的網際網路金融圈傳出大消息,說大名鼎鼎的「團貸網」也爆雷了,具體情況可以參照東莞市公安局發布的情況通報。

團貸網爆雷後官方發布的通告(網路圖片)

據工商資料顯示,東莞團貸網網際網路科技服務有限公司成立於2016年2月4日,控股股東為唐軍,其同為A股上市公司派生科技實控人。實控人都給抓了,派生科技不得不當即宣告停牌。

對P2P有過關注的朋友,肯定都有聽過團貸網的名字,這家公司此前在業界口碑不算差,在互金會上更是以從未逾期著稱。截至2019年2月28日,該平臺借貸總餘額145億元,當前出借人數22萬人。

直至筆者寫這篇文章的時候,他們的網站都還在正常運作。

可以說,自從那年e租寶開始,不時就能看到P2P爆雷的消息,而每次爆雷過後,都會有大量受害的投資人跑去維權。有的老闆跑路了,投資人哭天搶地的罵,有的老闆自首了,投資人則要求把他們放出來繼續運作平臺。

P2P爆雷的原因也是千奇百怪,有些自打一開始就是龐氏騙局,壓根沒打算好好經營。有些則確實是看中了這個先進的金融創新模式,想好好經營一下,無奈天不遂人願。還有一些整個就是池魚之殃,比如南京的錢寶,本來也沒那麼快爆雷,結果由於南京河西某樓盤只收現金定金,活生生被擠兌而死。

排除那種上來就存心要行騙的,筆者認為這種新興的金融創新模式最大的問題是風險控制,本質問題則是社會環境。借這個機會,正好系統聊聊我的一些觀察和思考。

P2P因何會有市場?

P2P是英文peer to peer lending(或peer-to-peer)的縮寫,意即個人對個人(夥伴對夥伴),又稱點對點網路借款,是一種將小額資金聚集起來借貸給有資金需求人群的民間小額借貸模式,屬於網際網路金融(ITFIN)產品的一種。

有經濟活動的地方,就有金融需求,傳統銀行業標準盈利模式是一手收儲戶的存款,一手放出貸款吃利差,絕對是一個躺著都能掙錢的行業。

而過去這些年,中國銀行業的風險管控一直都比較嚴格,銀行更喜歡放款給優質大企業大客戶,小型客戶往往很難拿到貸款,這就催生了民間借貸。

眾所周知,浙江的民間金融借貸就非常繁榮。浙江人會做生意敢做生意,也有這種民間傳統的支撐:一人做生意,全村借給他錢。可以說,這種民間借貸的好處在於靈活方便快捷,也沒有金融機構當中間商賺差價,出借方可以拿到比銀行高得多的利息,借錢方也能相對容易地拿到需要的資金。

很長一段時間,民間借貸的面比較狹窄,一般都在同鄉這些熟人群體中發生。但一個行業有利潤,自然就會膨脹壯大,在網際網路金融之前,就有許多小貸公司應運而生,把生意做到了陌生人之間。也就是說,有人有剩餘資金,有人需要資金,小貸公司扮演的角色,就是在市場上收各種過剩資金然後出借,進而賺取差價。

而到了網際網路金融公司這兒就更進一步了,由買賣雙方直接見面,行話叫「發標」,資金需求方講清楚資金用途和需求,讓資金提供方在平台上直接交易,平臺的作用不過是提供一個撮合的渠道,團貸網的交易模式就是這樣。

為借貸雙方提供信息撮合服務平臺的模式(作者博客)

按理說,P2P公司是絕無可能爆雷的,因為他們本身並不運作資金, P2P公司應該只是一個信息中介,通過自己的平臺將放款人和借款人進行對接,並且收取相應的(信息中介)費用。就好像淘寶,買賣雙方只是在淘寶上交易,貨品不是淘寶的,錢也不用給淘寶網。

P2P模式的最大隱患是什麼?

事情如果有這麼簡單就好了,但在中國,這種模式存在一個巨大隱患,就是風險管理的問題。如果說熟人社會有借有還,靠的是人情信用,那麼到了陌生人這兒,可靠的風險管控就變得尤為重要了。

同樣道理,銀行之所以更願意借錢給那些大企業大客戶,就是因為後者有充足的質押和擔保,或者直接借給國有企業,反正都是國家的,還不了也不算啥。

到了P2P這兒,出借人都覺得是把錢給了平臺,誰知道你跟借錢人是不是一夥的?於是風險管控的壓力就必須由平臺承擔。說到這裡講一段筆者親歷的真事。

2012年網際網路金融剛剛開始的時候,有個想搞P2P的公司找到筆者,讓給設計一套風險管理的模式。當時我的設計是這樣的:既然做的平臺只是撮合,那麼就連風險管理也不要由平臺來做,而是第三方公司在上面競標。比方說,張先生是資金需求方,王先生是資金出借方,張先生挂出資金需求和一系列證明材料,這時候平臺不進行審核,而是由駐紮在平台上的第三方公司進行審核評級。

第三方公司不是一家而是許多家,他們分別對這個標進行評估,最後客戶自己看結論做選擇。而且,經過一段時間的累積後,第三方風險管理公司會優勝劣汰,水平高的自然脫穎而出生意更多,水平差的呢,只好被淘汰掉。

可惜,這種模式在當地政府審核中被PASS掉了,評審專家認為既然客戶在平臺借錢,就應該由平臺自己來進行風險評估和管理工作。

好吧,自己搞風險評估,也就意味著平臺深入介入了借貸雙方的交易。這樣一來,P2P平臺們並不是真正的peer to peer,而是跟傳統的銀行業一樣,平臺用高利率吸引存款再去放貸。

最終造成的局面便是,大量的資金直接進入p2p公司自己的賬戶,他們再進行投資賺錢給客戶。說到這兒,你大概也能看出問題究竟出在哪了吧?

怎麼說呢,好歹銀行還是國家的,貪污是要坐牢的,這麼多錢放在P2P老闆面前卻沒有半點監管,這個行業不出事才怪呢。

金融的本質是信用

排除掉那些開始就是想行騙的傢伙,就算老闆想好好做這個行業,風險管理也太難。出現下邊這幾種情況,都足以讓P2P公司爆雷:

一是放貸和投資收不回,這是比較常見的情況,如果信用良好,為啥不去國有銀行直接拿錢?就是因為抵押擔保不夠格嘛!所以投資收不回是很常見的事。

二是公司內搞風險管理的跟外面擼貸款的裡應外合,把不該借的錢也往外借,然後跟外面騙貸的分錢。考慮到這個行業的門檻如此之低,作惡成本也不高,這樣的風險管理從業者不要太多。

三是在市場上收取的資金成本太高,如果要掙錢,只能找肯出更高利息的借款方。大家都知道,風險和收益是匹配的,收益越高風險越高,比如垃圾債的利率就很高。

這樣就很容易出問題,而P2P公司的情況往往是一個環節出問題,整個公司就陷入困境,有的老闆開始是想好好做,陷入困境後便用高利率再去吸收存款,最後只能陷入龐氏騙局的窘境。

四是專業擼貸款者的存在,這個社會真的有一群這樣的人,他們就以擼各個平臺的貸款為業,各種偽造記錄包括電話通話記錄,可以在短短一天內借走平臺幾十萬。

當然,除了這些,還沒說到的是一些不可抗力對於網際網路金融公司的掠奪。

中國P2P的最大問題是(去除純龐氏騙局的騙子)早已脫離了P2P作為信息中介的本源,在中國的土地上進化成了一種類似於資產證券化的影子銀行平臺,為正常情況下不能從銀行體係獲得授信的個人與機構(例如大學在校生,房地產企業,產能落後行業)提供資金,但是又沒有做到適當的風險隔離。

出現信用風險事件(項目違約,面對兌付壓力)後,只能通過挪用客戶資金的違法手段來應付即期的流動性壓力。說白了就是10個鍋子9個蓋。到最後鍋子數量沒變但是沒蓋子了,只好去自首。

好了,說了這麼多,我的結論是:金融的本質就是信用。什麼時候我們國家人和人之間充滿了信任,大家都以欺騙為恥,懂得取財有道的時候,P2P才有可能煥發新的生機!

3月27日,團貸網老闆實控的派生科技發布公告,把上市公司股份的99.89%質押給中融國際信託有限公司,質押用途為融資。

然後,當天老闆和高管就統統跑去自首,你說這種行為,究竟算什麼呢?