【看中國2020年10月30日訊】10月27日晚,中國外匯交易中心公告稱:「今年以來,我國外匯市場運行平穩,國際收支趨於平衡,人民幣匯率市場供求為基礎雙向浮動、彈性增強。據瞭解,近期部分人民幣對美元中間價報價行基於自身對經濟基本面和市場情況的判斷,陸續主動將人民幣對美元中間價報價模型中的‘逆週期因子’淡出使用。調整後的報價模型有利於提升報價行中間價報價的透明度、基準性和有效性,也是外匯市場自律機制中市場主體發揮作用的體現。」

這是逆週期因子第二次「淡出」。

第一次是2018年1月,隨後2018年8月迅速重啟。

01 第一次的歷史

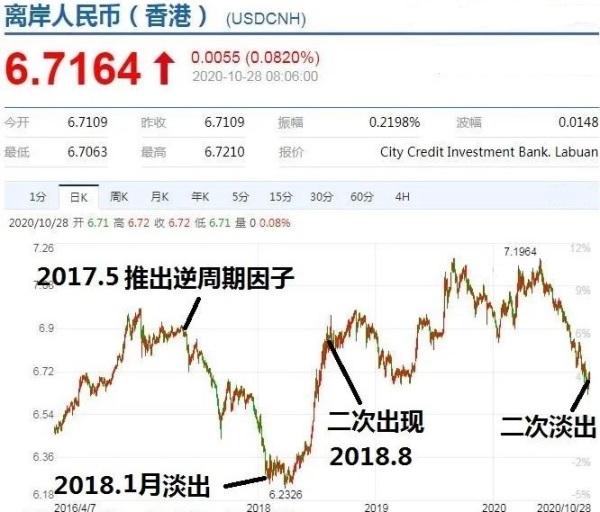

2017年5月,人民幣逆週期因子首次出現,背景為人民幣持續貶值;2018年1月,隨著人民幣持續升值,逆週期因子淡出使用。

2018年8月,人民幣再次迅速貶值,隨後逆週期因子重現;2020年10月,伴隨人民幣持續升值,外匯交易中心公告逆週期因子再次淡出使用。

2017年推出人民幣匯率逆週期因子後的變化週期(作者博客)

從調整規律來看,逆週期因子僅作用於貶值預期(而不作用於升值預期)。簡單點說就是在市場定價基礎上,只額外拉升,不額外打壓。

當人民幣持續貶值,資本跨境流走之時,逆週期因子(非市場手段)會被用來對抗貶值預期,穩定國際收支;當人民幣匯率持續升值,國際收支較為穩定之時,逆週期因子則會回歸中性,不再對匯率作出影響,而以市場手段影響匯率。

這也確認中國在大週期上處於匯率貶值期。

02 第一次的影響

逆週期因子的二次「淡出」,再一次說明目前人民幣匯率升值超出了央行預期,央行開始退出一些單向(非市場)拉升匯率的手段,比如調低遠期售匯保證金率,以及淡出逆週期因子。

逆週期因子只是影響匯率走勢的一個非市場因素,我們更應該結合其他一些市場化因素的影響去觀察匯率,比如利率的影響。

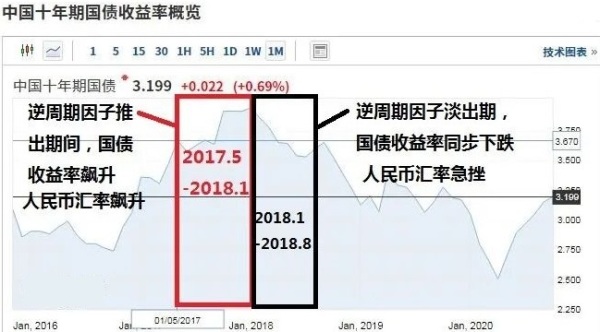

從第一次逆週期因子完整週期的影響來來看:

1)2017年5月推出逆週期因子,配合了市場手段。當時正值中國去槓桿,同步隱性加息(國債收益率飆升),人民幣匯率飆漲,風險資產(以股市為代表)上漲。即第一次推出逆週期因子導致股匯雙牛,債熊。

2)2018年1月淡出逆週期因子,同樣也配合了市場手段。同步隱性降息,國債收益率下滑,至4月人民幣匯率開始迅速貶值。風險資產(股票)暴跌,8月被迫重啟逆週期因子。2018年年末企業債暴雷,去槓桿戛然而止。此後國債收益率一路下挫,連續施壓匯率,導致逆週期因子迅速重啟。

中國十年期國債收益率概覽(作者博客)

A股走勢與逆週期因子的關聯情況(作者博客)

即第一次淡出逆週期因子導致股匯雙熊,債牛。

03 相似性

但逆週期因子重啟之時,並未同步跟隨市場手段,即沒有明顯的貨幣收緊,導致重啟之後較長一段時間內逆週期因子對匯率的影響較不明顯。直至2020年5月末,人民幣貨幣政策邊際收緊(配合了市場手段),對比第一次才具有了較高的相似度(2017.5-2018.1)。

從兩次的逆週期因子推出來看,都不同程度配合了市場手段。觀察國債走勢、股市走勢、以及匯率走勢來看,當逆週期因子配合市場手段之時,都有匯率快速升值、股市上漲、以及國債隱性加息的特徵,具有較高的相似度。

A股走勢與逆週期因子的關聯情況(作者博客)

即都具有特徵股匯雙牛,債熊。

04 複製的邏輯

分析的目的是找出對未來的指導。即第二次淡出逆週期因子會不會複製第一次的股匯雙熊而債牛?

很顯然,主要的影響因並不在於逆週期因子淡出,而在於淡出背後的信號,即會不會配合相應的市場手段?

更直白點講就是,貨幣政策是不是要放鬆?有幾點或影響貨幣政策放鬆:

1)貶值動力或影響央行貨幣政策放鬆。

2)債務鏈問題。2018年中國貨幣政策放鬆的主要原因就是去槓桿導致債務鏈有崩斷壓力。而2020年貨幣政策自5月份開始邊際收緊,目前已持續了小半年,持續收緊或影響債務鏈崩斷風險,央行或顧慮風險而具有放鬆動力。

3)股權質押問題。2018年的股權質押問題始終未得到充分解決,從兩次動用逆週期因子(以及相配合的市場手段貨幣收緊)來看,都會刺激資本流進,進而在貨幣收緊的開始一段時間內逆向驅動股市上行,但隨著貨幣政策持續收緊,股市開始承壓,資本流進逐漸難以獨力驅動股市,股權質押風險暴露的可能性加大,或影響央行貨幣政策放鬆(但從歷史走勢看,貨幣政策放鬆在開始的一段時間會刺激資本外流,進而會逆貨幣放鬆之勢驅動股市進一步下跌)。

綜合來看,央行或有動機在貨幣政策收緊一段時間之後短暫放鬆貨幣政策(讓債務風險及股權質押風險喘口氣),這與第一次淡出逆週期因子時具有極高的相似度。

這或驅動股匯雙熊,債牛。

而下一次的匯市壓力則將讓逆週期因子重新歸來。