全球主要的需求中,主要来自哪两个国家呢?(图片来源:Getty Images)

【看中国2018年8月25日讯】2012年至2015年,新兴市场国家的货币危机(本质是不断超发货币带来的债务危机)经历了第一轮的发酵,以委内瑞拉、阿根廷、俄罗斯、巴西、马来西亚为带头人,卢布危机直接让俄罗斯的GDP缩水约一半,巴西雷亚尔暴跌让巴西的GDP在2014、2015年分别萎缩3.8%和3.6%。至于委内瑞拉、阿根廷和土耳其只能用烂泥扶不上墙来形容,前者已经换币,后两者在换币的路上。

今年开启的新兴市场货币危机已经是第二轮,急先锋依旧是阿根廷和土耳其,但最不应该忽视的是金砖国家。

美元兑印度卢比已经创出了新高,在未来的货币危机中很可能是主角之一,这意味着新兴经济体国家的实际利率在未来会不断上升,即将面临剧烈的去杠杆进程。

近期美元对印度卢比汇率走势月K线图(网络图片)

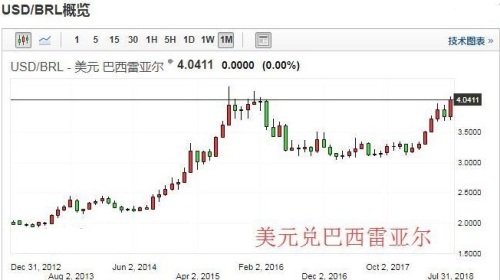

美元对巴西雷亚尔距离2015年的高点只有一步之遥,以雷亚尔的“性格”和巴西社会的特征,可以在几天内冲出新高,与美元兑印度卢比所蕴含的含义基本一致。

近期美元对巴西雷亚尔汇率走势月K线图(网络图片)

在未来的危机中,俄罗斯可能不再是主角,因为其汇率走势远强于印度卢比和巴西雷亚尔。

近期美元对俄罗斯卢布汇率走势月K线图(网络图片)

最糟糕的是南非,汇率并未能反映出南非的核心问题。这个国家正在进行土地国有化,一旦完成,那些富有的白人必将大规模逃离,带走的是资金、知识和技术,剩下的只有贫穷和愚昧,南非很可能走上当初的津巴布韦之路。要记得,津巴布韦在上世纪末期开始进行土地锅有化(掠夺白人土地)的时候,也号称是为黑人“兄弟”谋福利,但最终的结果是当政的穆加贝集团进行了疯狂的土地掠夺,让整个社会的生产效率大幅下降,广大黑人兄弟最终成为那个“代价”,酿成了长期的恶性通胀。熟悉的配方,熟悉的味道,一般都是带来一样的结果。

近期美元对南非兰特汇率走势月K线图(网络图片)

中国与其它国家有本质不同。从社会本质上来说,是内向型社会,而汇率是对外的指标,不足以反应今天的实际情形,更能反应今天状况的倒应该是股市:

近两年来A股上证综指走势周K线图(网络图片)

或许一些朋友不认可这种说法,因为在天朝,股市近似“小三”,楼市才是正房,但任何人也都不能否认股市的流动性之眼的作用。这种逆全球股市(可以与美国、日本、德国、英国、印度、巴西等股市对比一下,完全不在一个频道上)的下跌,最终将导致了剧烈的去杠杆过程,2008年已经进行了一次示范。与印度和巴西汇率所蕴含的含义很一致。

但无论2012-2015年的第一阶段还是今年到现在的第二阶段,新兴市场国家的去杠杆过程都显得“轻描淡写”,除了委内瑞拉货币玻利瓦尔直接走向换币、阿根廷比索和土耳其里拉连续贬值可能正在走向换币之外,俄罗斯卢布、巴西雷亚尔、印度卢比、南非兰特等货币的贬值都是阶段性的,即一段时间的贬值之后都能稳定一段时间,比如:巴西雷亚尔贬值到2015年9月之后一直稳定到2018年3月,稳定了2年半的时间,同时,巴西的通胀率近一年多一直在个位数,这并不是货币破产并进入换币的节奏。一国货币一旦进入换币的节奏,必须连续处于高通胀(40-50%以上)的环境下,让财政赤字和货币贬值互相推动,掉入死亡螺旋,这就是委内瑞拉在2013年之后的模式,阿根廷和土耳其正在进入这个模式。

即便土耳其里拉危机进行传染,让欧洲的银行风险敞口暴露,也只能作为全球性危机的触发因素,而不是决定性因素。

决定全球去杠杆的剧烈程度、也决定很多新兴市场货币未来的将是全球最主要的“需求”,而在全球主要的需求中,最主要来自美国与中国。

2012-2015年的去杠杆过程之所以显地轻描淡写,就源于当时中国和美国的需求依旧处于上升趋势,马来、印尼、阿根廷、巴西、俄罗斯、土耳其等新兴国家的货币贬值到一定幅度之后,就提高了自身的出口竞争力,缓解了自身的货币危机(本质是债务危机)。但今年开始的去杠杆过程很可能比那个阶段要惨烈的多,因为中、美的需求在走弱,一旦外部需求下降,会让很多新兴市场国家(实际包含所有国家)的国际收支受到剧烈的冲击,货币剧烈贬值,爆发恶性通胀,让其货币掉入死亡螺旋模式,走向委内瑞拉的玻利瓦尔之路。

今年开始,中国的需求数据开始连续走弱。去年开始手机出货量开始下跌,然后就是汽车,由中国汽车工业协会发布的产销数据显示,7月,汽车生产204.28万辆,环比下降10.78%,同比下降0.66%;销售188.91万辆,环比下降16.91%,同比下降4.02%,汽车是中国人最重要的耐用消费品,汽车产销下降意味着消费能力在下滑。今年以来,社会消费零售总额增速不振已经是不可回避的事实。

这些问题也可以从金融数据上显示出来,虽然7月M2同比增速小幅提升至8.5%(上月为8%),但M1同比增速却跌至5.1%,上月数据为6.6%,这说明债务在持续侵蚀企业和个人的现金流、遏制了社会的消费能力,让企业和个人的债务情形继续恶化(并未因M2的小幅回升而改善)。今年以来房企的现金流问题一直是焦点,而白酒企业的现金流问题也正在开始暴露,随着车企的产销下滑一样会导致未来的现金流问题,总体社会的消费能力自然会继续受到冲击。

中国的消费状况很不乐观,未来很可能会持续收缩。为什么中美贸易战又有开始和谈的迹象?缘于内需走弱而外需再下滑的时候,只能导致债务危机快速爆发,而债务危机就是货币危机。债务危机的结果就是资产价格泡沫的破裂。

企业、个人和社会的现金流恶化,就是债务危机的标志。

美国与中国相比并没好多少。

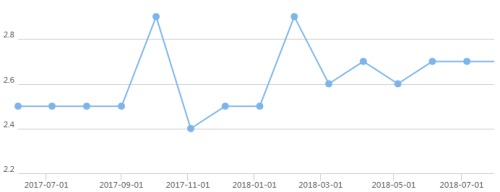

8月,美国密歇根大学消费者信心指数初值为95.3,不但远低于预期值98和7月终值97.9,而且创去年9月以来新低。按我们的印象,美国经济今年以来一直是一枝独秀,失业率不断下降。但为何消费信心却反而走向低迷哪?根源在于通胀率和工薪增长率之间的关系:

美国2018年7月份平均每小时工资年率(网络图片)

5、6、7月,美国的通胀率分别是2.8%、2.9%、2.9%,而小时工薪增长率分别是2.6%、2.7%、2.7%(见上图),当通胀率持续高于工资增长率的时候,就会抑制消费能力并带来消费萎缩,这是显而易见的。同时,美联储在加息周期,贷款利率上升,提高了居民的债务利息支出,也压制消费能力。这就带来两个问题:第一,未来的消费数据很可能会转差;第二,资产价格开始受到压力。也所以,据福布斯报道,纽约房屋止赎行为飙升至十一年来的最高水平。这是资产价格不断上涨、美联储持续加息、通胀率持续高于工薪增长率之后的必然结果。

当中美的需求持续走弱之后,世界经济尤其是新兴经济体经济将面临巨大问题,需求在哪儿???

新兴经济体基本都属于超发货币的高手,要么就是资产价格泡沫严重(这是隐形通胀),要么就是CPI长期维持在比较高的位置,让自身的内需疲弱,有些国家更开始负增长,当外部需求减弱之后,债务危机和由货币贬值导致的恶性通胀会更猛烈地爆发,进入萧条,然后将发达经济体拖入萧条。

这才是世界性大萧条的源头,也是很多新兴经济体国家步入换币之路的真正起点。

所有的罪恶都来自于债务!债务走到今天恶化的地步由人类的本性所决定,我们很可能站在历史的关口!