一个挠头的问题:股市如果跌至2000点,中国央行有可能选择印钞买入股吗?

(图片来源:Getty Images)

【看中国2018年10月27日讯】公开将股票信托基金、特别是交易所指数基金纳入资产负债表,日本央行是全球第一家。我们不妨来研究一下,日本央行在什么条件下开始印钞买入指数基金资产,进而为大家提供一个参考。

日本央行是在2010年12月份开始买入ETF资产,截止2018年10月10日,日本央行共持有21.65万亿日元ETF。

日经225指数自1989年底冲上接近39000点的高点之后,就陷入了30年的大熊市,2003年一度跌至7600点,跌去了80%;2008年的全球金融危机更是给了日本股市再度重击,到2008年底和2009年底,最低点竟然跌至7000点以下——2010年底,日本央行进入股市,一开始的购买规模很小,2013年QQE开始,将年度购买规模确定为3万亿日元/年。

当前,包括东证1部、东证2部和创业板,日本股市2018年10月10日总市值是685万亿日元,央行所持有的ETF产品占了总市值的3%。看起来没占多少比例?

错!

ETF本身的池子只是日本股市的一部分而已,日本的ETF资产总量也就在26-28万亿日元,日本央行所购买的ETF资产差不多占了整个ETF规模的80%!你能想象沪深300基金80%都被中国央行所购买么?

下图是从2010年底日本央行开始购买ETF一直到2017年第三季度日本央行所持有的ETF在日本股市全部ETF中的占比,你可以看到是个非常夸张的数字。

2017年第三季度日本央行所持有的ETF在日本股市全部ETF中的占比(网络图片)

我们不妨来看看2010年前后日本股市股票的估值情况(下图为1999年1月-2014年5月数据)。

1999年1月-2014年5月日本股市的估值数据(网络图片)

显然,无论是市净率还是市盈率数据,2008年以后的日本股市都处于极低估值水平。

再来看2010年左右日本股市的股息和分红情况(1998年1月-2014年5月数据)。

1999年1月-2014年5月日本股市的股息和分红情况(网络图片)

2010年左右,日本股市的分红公司股息率和加权平均股息率已经从原来的1%左右上升到2%左右,已经非常有吸引力。

有人说,什么2%的股息率有吸引力,连活期利息都赶不上——兄弟姐妹们,日本可不是中国,日元长期处于通缩趋势当中,你知道日本这么多年银行利率和国债收益率是多少么?

2000年迄今,日本十年期国债收益率最高也没有超过2%,最近5年更是长期保持在1%以下,具体见下图。

2000年迄今,日本十年期国债收益率最高也没有超过2%(网络图片)

对比之下,你会发现1.5%-2.5%的日本股票的股息率是多么可贵。

我们都知道,尽管日本股市深陷30年熊市,但日本还是有不少上市企业海内外都具有相当的竞争力,跌成2009年前后的那个样子,确实有点说不过去——正是为了鼓励消费者购入股票,日本央行才决定出手购买股市资产。

用日本央行原委员须田美矢子的话来说:“我们将牛牵到水边,告诉它们水的味道不错,但它们并不喝。所以我们应该亲自喝水,向牛展示水的味道很好。”

更重要的是,以前曾经介绍过,为了把经济拉出长期通缩的陷阱,日本央行为了印钞,可谓是无所不用其极,市场上流动性好的债券差不多都快被给买光了,陷入优质信贷资产缺乏的境地……

2016年,鉴于股市再次下跌,再加上日本央行购买股市资产已经轻车熟路,所以日本央行扩大ETF购入规模,将原来的3万亿日元/年的购入规模更改为6万亿日元/年——这正是最近日本央行ETF资产最近2年规模迅速增长的缘由。

虽然与其他市场相比,日本股市的估值一直以来就偏贵(因为日元通缩,国债收益率奇低,所以大类资产的收益率普遍偏低),但从历史上看,日本股市目前的市盈率仍然处于中等偏下的水平,而这也成为日本央行当前依然在购入ETF资产的理由(下图为8月份数据)。

讨论日本股市,不是为了让大家买入日本股票,而是在有了日本的前车之鉴的情况下,来讨论人民银行会不会选择印钞买股票?

日本央行是在2008年创下历史新低之后,再加上在市场上找不到更多更好的资产抵押物,终于决定印钞买股票。

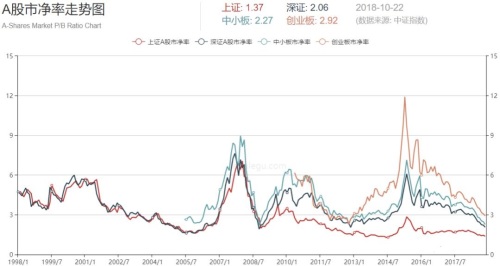

那,我们先看一下A股的整体市盈率、市净率的估值情况。

中国A股的整体市盈率走势图(来源:中证指数)

中国A股的整体市净率走势图(来源:中证指数)

上证指数已经处于2015年以来的最低点,而深成指更是处于2009年以来的最低点,就估值来看,上证A股的市盈率和市净率方面已经接近历史低点,但深证、中小创和创业板市盈率距离历史最低都还有一点点距离。

可以肯定的是,目前股市的确处于2015年以来的低位。用更极端的容错估计,假定A股在目前的点位上再下跌20%,也就是说上证指数跌至2000点左右,我认为股市就到了低到不能再低的地步。

另一方面,以当前的股市估值,除创业板之外,中国股市的股息率已经提高到了2015年年中以来的最高点——如果股市再跌20%左右,可以想象股息率会达到一个怎样诱人的地步。

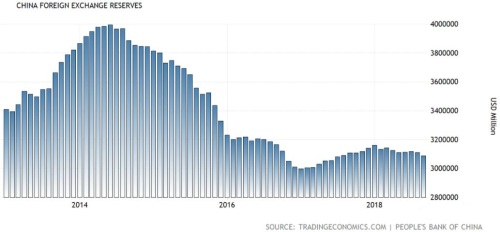

我们再来看中国最主要的印钞抵押品——外汇储备的下降情况。

中国最主要的印钞抵押品——外汇储备的变化情况(来源:中国央行)

从外汇储备上看,自2014年的顶点3.9万亿美元滑落以来,中国央行满世界找抵押物,从2014年各种粉的发明到2016年以来各种放宽抵押品信用的举措,这都是中国央行寻找更有信用的抵押物的明证。

要知道,中国资本市场承担着为国企融资的重任,如果A股整体跌破2008年下跌所创下的估值低点之后,与此同时央行在市场上又缺抵押物——瞌睡遇着枕头,央行印钞购买股票那就是顺理成章的事情。

借用须田美矢子的话来说,如果股市真的跌到这个地步,国家不断建议,大家却还是不肯买入股票,不肯喝这个味道甜美的水,那么我们央妈也会向日本央行学习,给“牛们”亲自示范如何“喝水”……

对了,要强调的是,这次是说,股市如果跌至2000点,央妈有可能选择印钞买入股票,但并不是说股市一定会跌到2000点。

准确的说,我也不知道股市到底能跌到什么点位,更不知道它能涨到多少,我唯一可以确认的是,现在股市属于偏低的水平。