人民币的资产结构,如何锚住未来?(图片来源:Adobe Stock)

【看中国2019年1月26日讯】大家都知道,纸币本身是没有价值的。但,大家在使用过程中,都信任纸币是有价值的——

问题来了,大家为什么会这么傻?

当然并不是大家真傻,而是绝大多数有价值的纸币,其背后都有抵押品,这个抵押品,就是货币的锚。

1月16日,在由中央结算公司主办的“2019年债券市场投资论坛”上,财政部国库司领导表示——2019年要拓展政府债券功能,在满足政府筹资需求的基础上,……,扩大国债在货币政策操作中的运用,……,强化国债作为基准金融资产的作用,使国债达到准货币的效果。

一时间,激起大家对于人民币切换货币锚的热烈讨论。

(一)现在的人民币,以什么为锚?

想知道现在的人民币以什么为锚并不复杂,查看人民银行最新的资产负债表就可以。

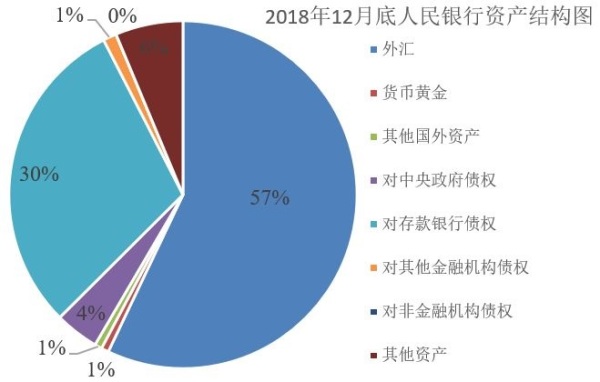

截止2018年12月底,人民银行资产总规模为37.25万亿元,其各项资产的额度及其占比见下图。

中国央行各项资产的额度及其占比(作者博客)

占比最大的有两项,合计占比87%:外汇,21.26万亿元,占比57%;对其他存款性金融公司债权:11.15万亿元,占比30%。57%是外汇占款,这就说明中国57%的人民币,是依赖于外汇储备做锚;其他存款性金融公司,指的是商业银行,而所谓“债权”主要是央妈通过各种公开市场操作如逆回购、MLF、SLF等,还包括再贷款、再贴现等操作,从商业银行那里得到的各种高等级债券。这个占比30%,说明人民币有30%左右依赖于高等级债券做锚——其中最主要的,是地方政府债券。

简单说,截止2018年底,6成人民币以外汇为锚,3成人民币以各种债券为锚(以地方债为主),其余1成是以其他资产(包括国债、黄金和其他资产等)为锚。

(二)纵向看,历史上人民币以什么为锚?

自第一个“五年计划”起,在计划经济模式之下,人民币最初发行,基本依赖于实实在在的工业产品、农业产品和一般消费品的总额,此时的人民币可以称之为“物资本位货币”。

截止1978年十一届三中全会之前,计划经济+物资本位使得人民币价值得到较好的保持,从1953年到1979年,中国的工农业总产值增加6.5倍,商品流转总额增加6.1倍,人民币的现金+存款总额度,从1955年的182亿元增加到1978年的1346亿元,增加了6.3倍,全社会基本没有出现通货膨胀问题。

以上两段话意味着,1955-1978年,人民币是以工农业产品和一般消费品为锚。

1979年开始,中国进入了“改革开放”时代。

从联产承包责任制的实施到乡镇企业的崛起,计划经济体制开始逐渐松动,商品经济的大潮开始兴起,中国经济的内部活力逐渐增强,民众也一点一点的从政治和思想禁锢中走了出来,逐步投入到经济发展热潮中,面对社会上各种体制转型所带来的市场机会,货币在经济体中发挥的作用也越来越大,整个社会的人民币需求量也越来越大……

这使得原有的物资本位遭到极大冲击,农民粮食收购价提高需要钞票,城市工人涨工资需要钞票,右派平反补发工资需要钞票,老干部昭雪补偿损失需要钞票,再加上当时广泛存在的国有企业亏损,中央政府根本无法实现收支平衡,财政透支+央行印钞成了家常便饭……

改革中的货币混乱,一直持续到1995年《中国人民银行法》的颁布实施才算画上句号。

1979-1995年期间,可以说这一阶段人民币根本就没有锚,也可以说这一阶段的锚就是体制改革所释放出来的生产力……

没有规则的结果自然是票子满天飞,1984、1988和1994年都发生了极其严重的通货膨胀,除第一版人民币通胀外,1949年后,截止目前为止,最严重的通货膨胀都发生在这一阶段。

1993年底,中国实施汇率并轨制改革,1994年元旦人民币官方汇率瞬间贬值46%,人民币与美元非正式地挂钩,汇率只能在1美元兑8.27至8.28元人民币这非常窄的范围内浮动。

人民币正式绑定美元。

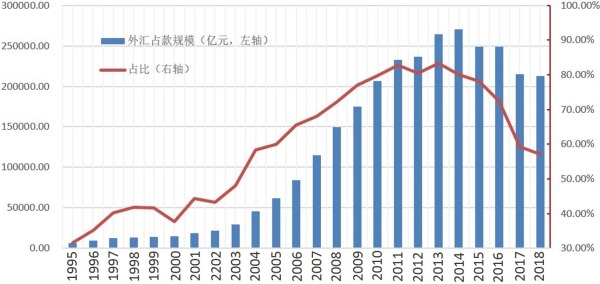

从1995年开始,再贷款、再贴现在基础货币发行中的比例持续下降,而外汇占款比例稳步上升,从最初的30%,到2013年末已经上升到83%。

中国外汇占款规模及其与银行资产负债表规模对比(作者博客)

就这样,人民币把自身信用和锚绑定在外汇身上,一直持续迄今。不过,从上图也可以看出,2013年以来人民币的外汇占款比例持续下降,从80%以上一路下降到2018年末的57%。

(三)横向看,其他国家以什么为锚?

1971年之前的布雷顿森林体系中,除美国之外的西方国家,其纸币的锚是美元,而美元的锚则是黄金,我称之为“双层锚”;与西方对峙的苏联和东欧国家,虽然实施的是计划经济,但也声称自己的货币挂钩黄金。

在这一阶段,大量刚独立的“第三世界国家”在货币选择上比较复杂,大都是选择了基于原来殖民地宗主国的货币如英镑、法郎来充当货币锚,由此形成黄金-美元-英镑(法郎)这样我称之为“三层锚”的货币发行制度。

说白了,1971年之前,所有国家纸币的锚,追踪到最后,都是黄金。也正因为所有的货币背后总根子是在黄金那里,所以这一阶段各国通货膨胀并没有特别严重。

可惜,到了1971年,因为美国耍赖不再兑换黄金,布雷顿森林体系轰然倒塌。

1973年,美元与黄金正式脱钩,一个统一的国际汇率制度不复存在,其他发达国家的汇率兑美元普遍开始升值——鉴于布雷顿森林体系崩溃前后,德国的经济成就最为突出,而德国马克货币也特别稳定,包括英国在内的许多欧洲国家,纷纷将其货币盯住德国马克。

正是德国马克的信誉,让其成为后来欧元的雏形。

经过1970年代国际货币体系的混乱期,以英国和美国为首的发达国家,最终选择了将货币发行与国债锁死——也就是说,用国债作为货币的锚。随后德国、日本、英国等原本选择用美元做锚的西方国家,纷纷开始讲货币发行与本国国债挂钩,将国债作为自身货币的锚——这成为当今世界货币锚的主流。

不过,发达国家为什么能选择用国债作抵押发行基础货币,归根结底是因为政府信用较好,民主制度也迫使政府的货币政策必须在一个公开透明的规则里探讨,这反过来促生了以国债为锚的货币信用——也就是说,有足够信用的政府,才能够以国债为锚发行货币,这几乎是发达国家的专利。

就发展中国家来看,1973年之后大都放弃了英镑锚,但与欧洲国家转向马克不同,发展中国家大都主动选择了美元,只有小部分前法国殖民地依然选择了法郎(直到今天,西非国家的货币依然是“非洲金融共同体法郎”)。

1975-2005年30年间,超过100个国家货币锚选择的变动。在欧美之外,从2005年起,在105个拥有自己货币的国家中,65个选择盯住美元为锚,另外45个则选择欧元为锚。

目前,全世界的发展中国家,也依然都是这个选择——因为自身政府信用不足,他们都选择用外汇储备作抵押来发行自己的货币,只是在汇率盯住谁方面,2/3的国家选择了美元,而1/3的国家选择了欧元。

(四)人民币,如何锚住未来?

2008年金融危机爆发以来,因为欧美日国家相继推行了量化宽松措施。

在前后持续近10年的大规模量化宽松中,因为各国的国债数量不足,欧美日央行都补充了大量的其他资产,这意味着他们的货币锚也不再80%以上都依赖于纯粹的国债。

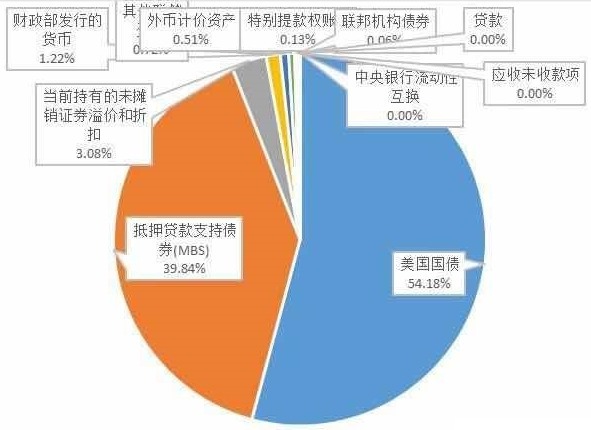

例如,美元现在的锚构成中,54%是国债,40%是房地产抵押债券(MBS);日元的货币锚倒是依然以国债为主,但有5%左右居然是日本东京股市的ETF资产;欧元的货币锚,虽然也是以国债为主,但近两年也购买了大量的公司债券……下图就是美元锚的构成情况。

美元锚的构成情况(作者博客)

发展中国家反而变化不大,基本还是以外汇储备为锚发行货币。

但是,截止目前因为政府和国债信用问题,貌似没有哪个新兴国家可以像发达国家一样,用自己的国债作抵押发行货币。当然,诸如委内瑞拉、津巴布韦、朝鲜这样彻底的流氓,什么都不锚,就是印,也可以,只是……

那么,财政部领导的讲话有几个意思呢?

第一个意思,就是中国政府期望,人民币以后能够逐渐脱离外汇储备为锚的情况,也就是说,人民币要努力摆脱对美元、欧元、日元、英镑等外汇储备的信用依赖,要依赖于自己的国债和地方政府债发行货币,让人民币变成和美元欧元英镑一样的“万人迷”!

当然,最终能不能变成万人迷,那还要看全世界人民的认可。

第二个意思嘛,就是中央政府要开始借债搞财政赤字了。

根据前面的表格,截止2018年底,以国债作抵押的人民币只有1.5万亿元,而央妈的资产负债表总规模高达37万亿元,如果要实现国债作为公开市场操作主要工具的货币政策机制,强化国债作为基准金融资产的作用,那意味着国债发行量至少也得达到和地方政府债券同样的规模吧?

2019年地方政府债务限额是22.39万亿元,央妈的1.5万亿元,距离这个规模还有十万八千里,怎么办呢?

当然是财政部积极借债,实施大规模财政赤字,代替现在还不上债务的地方政府借债。有了国债,然后央妈就印钞可以买下这些国债,一切OK。

当然,根据《中国人民银行法》第二十九条:中国人民银行不得对政府财政透支,不得直接认购、包销国债和其他政府债券。但大家也要详细研读法律啊,《中国人民银行法》第二十三条明确规定了央行职能:

……(五)在公开市场上买卖国债、其他政府债券和金融债券及外汇;……

央行的确不能直接到财政部买国债(这和直接印钞没啥区别了),但是国债可以首先让商业银行及其他金融机构认购,然后央妈再从公开市场上买回来,让其他金融机构手上也沾点儿猪油,然后完成印钞循环……

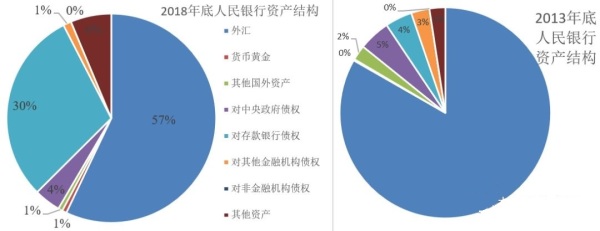

其实,对比2013年底与现在的人民银行资产负债表你就会发现,以地方政府债券做锚印刷的人民币,就是从不到4%暴涨到现在的接近30%的,而外汇储备做锚的部分,则是从83%降到现在的57%!

2013年与2018年中国央行的资产结构(作者博客)

所以,不仅仅是在说,而且们也的的确确在做啊!

如果这一趋势持续下去(目前看来,极大极大极大概率会持续),要不了几年,以国债+地方债做抵押而印刷的人民币,就会超过外汇占款规模,那就意味着,自2002年以来“外汇作抵押印刷人民币”的货币发行机制会慢慢被颠覆。

20多年前,人民币缺乏信用,需要从美元等外汇那里借来信用;如今,中国已经是世界第二大经济体,还在用你们美元、欧元、日元、英镑的信用,这多没面子啊!

就这样,和1995年之后切换货币锚一样——不知不觉中,中国的印钞方式已经沧海桑田。

当然,这一过程中的核心是——政府信用。

如果认为自己信用可以,那就锚定国债,锚定地方政府债;如果不那么相信自己,那就把美元欧元等外汇锚当大头。

作为国人,我当然希望人民币能够锚定自己的国债,货币价值不受外汇储备干扰,但这需要政府央行与民众互相信任,需要一套公开透明合理合规的制度,在切换货币锚的过程中,保持整体汇率稳定,这才是要紧的事情。

2017年,《南方周末》的新年献词题目是:

锚住幸福,穿越这时光之海!

我们希望,人民币也能锚住未来、锚住幸福,穿越这长长的时光之海……