【看中国2020年6月18日讯】6月7日,中国外管局公布数据,中国外汇储备连续两个月正增长,两个月增长410亿,又回到了3.1万亿以上。

6月15日,央行数据,外汇占款(项目-外汇)比上月减少112.2亿元。外汇占款和外汇储备连续两个月背离。

01 背离原因的数据解析

外汇占款主要由央行买卖外汇发生变动,而外汇储备则是收受央行买卖外汇和非交易因素的资产价格变动影响。两个数据短期背离是可能的,但连续的背离则不太可能。当然,目前是连续第二个月背离,也可以视为短期。

从外汇占款看,5月是年内连续第4个月保持快速下降。2-5月,外汇占款连续下降,4个月里下降571.8亿。对比一下2019年更有直观印象,2019年全年外汇占款降幅是239.42亿,2-5月降幅是2019年全年的2.4倍。

5月M2为210.02万亿,储备货币为30.87万亿,计算出货币乘数为6.8(极高)。外汇占款降幅导致中国M2被动少增3888亿。6月2日,央行举行新闻发布会介绍放水新工具——买中小银行贷款,通过购买商业银行贷款定向投放4000亿人民币。不知这两个相近的数据之间是否存在替代关系?

央行外汇储备的构成并不透明,只能粗略估算。目前主要有三个因素影响:

1)央行持有的美元资产主要是大量美债。从十年美债来看,5月美债价值是略有下跌的,会影响外汇资产减少,减少多少未知。

2)从美元指数来看,5月美元指数环比下跌0.784%,约影响外储中4成的非美资产同步上涨,粗估约增长100亿美元。

3)央行卖出外汇。5月,外汇占款减少112亿人民币,以7.1的汇率折算,代表央行卖出外汇15亿美元,影响外汇储备同步减少15亿美元。

5月份外管局数据,外储增长102.92亿美元,与粗估数据略有偏差,但偏差不算太大。但外汇占款下降是由央行直接买卖外汇产生,这说明有一点是肯定的,就是:央行在卖外汇。

02 压力的转嫁不可持续

鉴于汇率问题是中国所有问题的根本,笔者对汇率相关问题保持了长期关注,2018年,银行结售汇逆差同步传导给央行外汇占款减少的比率是60%,2019年变成了3%。这说明2019年央行将压力转嫁给了商业银行,主要利用商业银行未结汇客户资金分担外储压力。客户未结汇资金和结汇资金合并起来是银行代客涉外收付款数据。

2010年以来银行代客涉外收付款情况一览(作者博客)

从上表发现,2014年之后中国的涉外客户就完全丧失了挣外汇的能力,全靠借钱支撑。2020年1-4月,借钱能力也不行了,2020年前四个月,银行代客涉外收付款逆差(借钱+挣钱)258亿美元。客户未结汇资金已经不能承受压力的转嫁,导致同期央行外汇占款消失了460亿人民币。

这个数据的匹配度仍然不高,涉外收付款逆差传导给外汇占款的比率约为25%(比结售汇数据传导率3%高得多)。数据的不匹配问题主要应归结于银行代客涉外收付款数据,没有包括商业银行本身从外借债的数据。

03 M2和外汇占款加速背离

从经济周期意义上理解,外汇占款变动是经济增速、社融增速乃至M2增长的同步指标。

外汇占款显示的是外资流入的存量,对中国这种对外依赖高的经济体来说,经济增速较高就是对外竞争力强,具有吸引和挽留存量外资的能力,所以外汇占款和中国经济增长是同步指标。而外汇占款的下降代表了中国经济竞争力的下降。

从经济周期意义上理解,经济增长和社会融资以及M2关系紧密,高速的经济增长会伴生高速增长的借贷关系,他们会同向波动。所以,外汇占款和M2以及社融也应是同步指标,但现在的背离度显然越来越大。社融(5月12.5%)和M2(5月11.1%)在高速增长,而外汇占款却在迅速下降。

从热钱流动意义上,社融和M2的高速增长显然将增加资金外流的动力,驱动外汇占款加速下滑;从经济体对外竞争力的意义上,社融和M2高速增长显然增加了经济体债务成本(这种债务成本不仅仅通过直接债务表现出来,还通过土地涨价等间接因素表达出来,并传递给经济体的层层面面,共同推高经济体成本),压制了经济体的对外竞争力。经济竞争力下降也将驱动外汇占款加速下滑,这都决定了M2和外汇占款的背离走势会导致问题迅速浮现。

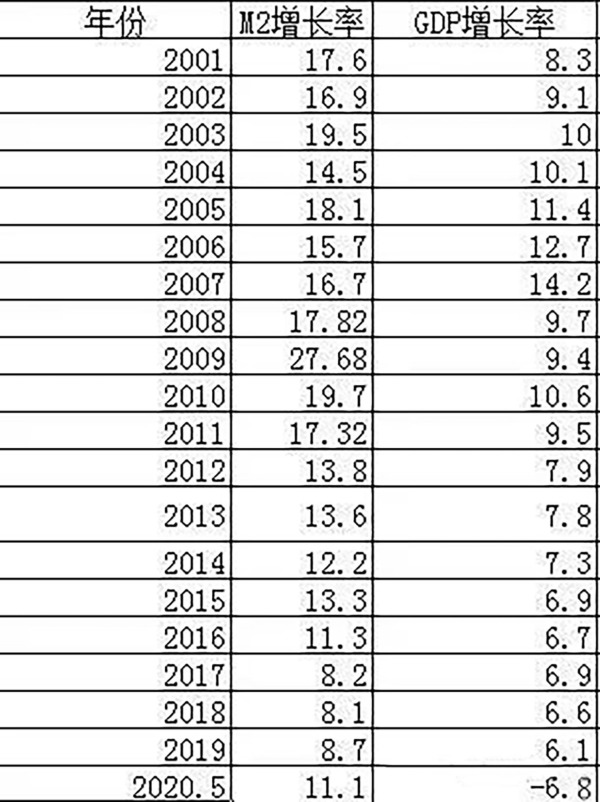

2001年以来M2增长率与GDP增长率之间的比较分析(作者博客)

2015年之后,中国外汇占款在持续下滑,但M2也在持续下滑,至少,在2020年之前,他们没有产生趋势上的背离。而2020年则显然已经不同,外汇占款的快速下降喻示着中国经济竞争力的快速下降;而社融和M2加速增长则意味着将刺激外汇占款加速下降,也意味着刺激中国经济竞争力的加速消失。

反身性的拐点已经来了。