【看中国2022年5月11日讯】4月29日,法国国家统计局公布的数据显示,第一季度法国GDP环比增速为零。而法国国家统计与经济研究所公布的初步报告预计,2022年4月法国的经济活动停滞不前,国内生产总值增幅依旧为零。但另一方面,法国消费者价格指数同比上涨4.8%,创下1985年以来的纪录,而且普遍预计法国的通胀率还会继续上升,这意味着法国已经陷入了滞胀。

英国央行所预估的英国经济前景比法国更加严重。5月5日,英国央行如期加息25个基点将基准利率提升至1%。虽然再次加息,但与英国的通胀水平相比其利率依旧可以忽略不计。

更重要的是英国央行给出了很恐怖的经济前景:该央行预计2022年第四季度通胀率才会达到峰值,平均略高于10%,同时预计英国2022年一季度的GDP增长0.9%(3月为0.75%),2022年第二季度GDP增长约为零,同时预计2023年经济将萎缩0.25%。

英国3月的通胀率已经达到7%,如果到四季度发展至10%、而2023年的经济陷入萎缩状态,这就是妥妥的滞胀!

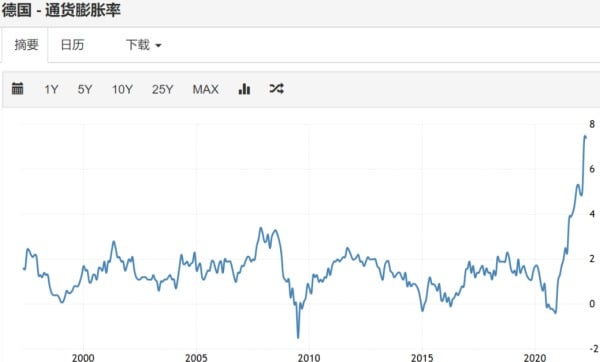

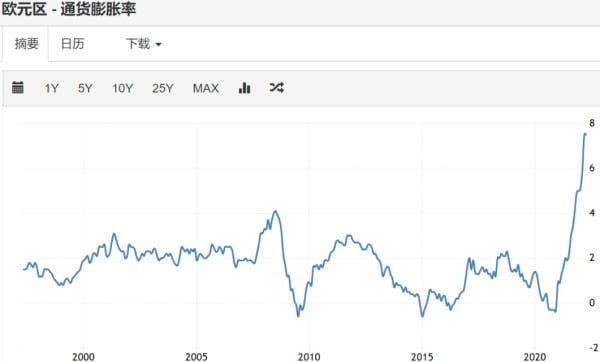

其实,不仅英法已经陷入了滞胀,整个欧洲都差不多。一季度德国的经济增长率为0.2%,欧元区总体也是0.2%,但德国和欧元区的通胀太高、而且发展的速度飞快,这必然会打击消费能力,已经看得见德国和欧元区滞胀的身影。

2000年以来德国(上)和欧元区(下)的通货膨胀率走势(作者博客)

既然欧洲已经进入了滞涨,亚洲、美洲、非洲国家就会紧紧跟随。

通胀是什么?一般人会认为这是因为需求大于供给时所带来的物价上涨,这就是通胀,是这样吗?表面看起来是对的,但本质上这种说法却并不严格。

假设今天的社会只有一亿桶石油为所有的社会财富,流通货币的数量是100亿美元,每桶石油的价格就是100美元;如果石油数量不变,流通货币数量增加到200亿美元,每桶的价格就是200美元,等等。如果一个社会没有货币,无论有没有需求,都不存在价格(也不存在石油价格),当然也不存在通胀,这是基本的常识。

换另外一个角度来说,即便这个社会上有旺盛的石油需求,一亿桶无法满足,但只要流通货币的数量不变,石油价格会上涨吗?当然不会,因为所有人的购买力都只能以流通货币体现出来。

当社会的石油需求下降时,如果流通货币的数量不变,似乎油价就会下跌,实际这是一种错觉,此时,有些货币就没有了对应的商品(石油),这些货币的价值就会归零,人们不可能去持有价值为零的货币,所以这种假设是不存在的。

还有人说,社会不是如此简单,而是由无数商品和服务所构成,但所有的商品和服务都来自于能量(世界就是由能量组成的),所以就可以用能量代表所有的商品(石油是主要的能量来源),不同的商品都是能量的不同表现形态,这是局部与整体之间的关系,所以在原理上并无不同。

通胀是典型的货币现象,但经济增长却不是。

我们知道经济增长取决于一个社会的生产力增长,而推动生产力增长主要取决于科技进步、生产效率的提高等,当生产力进步之后就可以给社会提供越来越多、越来越高端的供给以满足社会的需求,进而就可以推动经济增长;另一方面,经济增长还取决于需求的增长,只有需求不断增长时才能不断推动经济增长。可是,当生产力进步缓慢,或者需求端(政府、企业和家庭)债务过高时需求就无法增长,经济就会停滞甚至萎缩。次贷危机之后全球几乎所有央行都在疯狂地放水,带来的是需求端的债务高涨,当通胀开始上行时全社会的债务压力就会急剧放大,最终导致需求的萎缩,这就是经济增长最根本的阻力。

啰嗦这么多是想说,决定通胀的因素与决定经济增长的因素是截然不同的,所以物价上涨、失业上涨、经济增长低迷这种滞胀现象的出现就是不奇怪的。

欧洲开启滞涨之后,其他地区很快就会跟随:

第一,欧洲是全球经济中最重要的需求终端之一。

当欧洲陷入滞涨时,欧洲社会的需求就会下降,法国2022年第一季度家庭部门的消费已经显著下降了1.3%。今天的商品与服务市场是全球性市场,当欧洲需求下降的时候,全球企业的开工率就会下降,导致全球经济增长下滑。

导致欧洲陷入滞胀的原因在全球普遍存在,即高债务导致经济增速下滑,当通胀上行时需求受到的压力越来越大。

第二,全球各国如果在经济增速下滑甚至停滞的时候要避免自己陷入滞胀的境地,唯一有效的办法当然就是快速收缩货币,抑制价格。

但此时会遇到两个难以逾越的阻力:其一是,目前是强通胀弱增长时期,如果快速提升利率打击通胀,优先受到打击的却一定是增长,当增长受到抑制、失业率开始转为升势的时候就会制约央行的加息行动;其二是,次贷危机之后全球央行肆意印钞已经导致政府、企业和家庭的债务率达到了很高的位置,如果央行采取强有力收缩货币措施打击通胀,必然首先引爆政府、企业和家庭的集中违约,导致债务危机和社会危机。这两点因素都会导致经济社会无法运转下去,从根本上制约央行的加息行动。美国、欧洲去年的通胀发展态势就很不乐观,但美联储和欧洲央行却不断拖延加息的进程,就是这个原因。

全球经济增速(跟随欧洲)回落、而各国央行又无法通过强有力的收缩货币的手段彻底抑制住通胀,就会让所有主要经济体集中陷入滞涨的陷阱中。

上世纪七八十年代也体现出类似的现象,虽然各国或地区彼此间有一定的时间错位,但欧美日和广大的拉美国家最终集体陷入了类似的境地。虽然美日德在上世纪七十年代都出现了滞胀,但却有明显的时间差。

就个人的观点来看,无论经济繁荣还是通缩(危机)时期,都是比较容易度过的。繁荣自然不必说,经济不断向好人们努力追求未来的美好生活,即便通缩(危机)时期,失业上升但物价下跌,相对来说也比较容易度过,有些家庭习惯于储蓄,短期的通缩更不会形成威胁。最艰难的就是滞胀时期,物价快速上涨,一旦遭遇失业自然就是灾难,即便就业人口的收入增速也低于物价上涨的速度,都会导致生活水平的下降。再考虑到2008年次贷危机之后全球进入了罕见的低利率时代,让几乎所有家庭的债务率都到了很高的位置,此时一旦出现收入增速放缓甚至停滞、物价上涨又推动家庭基本支出快速增长、债务负担因利率上升而上升,就很容易拉断家庭的资金链,就会导致灾难。那些因失业导致房贷违约、以至于自住房被拍卖的,所遭遇的就是这一幕——家庭资金链断裂。对于家庭和企业来说这就是“雪崩”一刻,是最痛苦的。

此时,审查自己的债务率,让债务稳定在自己的收入可覆盖的范围内,让自己有能力应对物价和利率上升推动的支出增长,保证家庭的资金链维持正常运转,是滞胀来临之时必须要做好的功课。

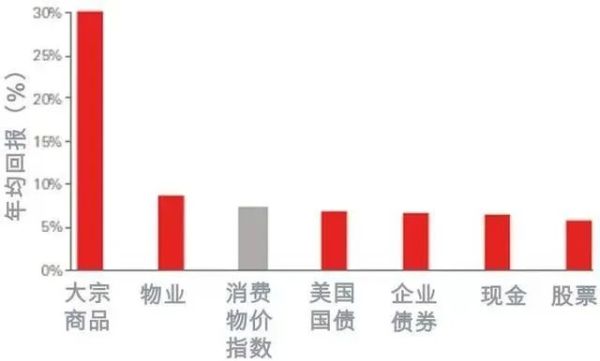

至于滞胀时期的投资,可参考上世纪七十年代美国各大类资产的表现。

1970年代美国各大类资产的表现(作者博客)