【看中國2020年7月20日訊】在中國A股的近期熱火朝天中,不知道有沒有人注意到,人民幣匯率頻頻叩關7.0。

有人說,人民幣正在實施當年美國里根版的「美元大循環」,央行通過收緊貨幣,提高債券收益率,吸引海外熱錢流入,進而抬升幣值……用領導的話來說:「一個以國內循環為主、國際國內互促的雙循環發展的新格局正在形成。」所以,人民幣升值就和1980年代的美元升值一樣,是沒有問題的。

不過,筆者對於這種很「宏大」的邏輯思路,始終報以懷疑的態度。對於貨幣的匯率問題,從貨幣真實購買力的角度,我一直堅持一個很樸素的理念:漢堡包理論。

想起來,就在一年前,一次會議上,央行行長談到利率市場化、人民幣匯率、債券市場機制建設等問題的時候,他表示說:「對保持人民幣匯率在合理均衡水平上基本穩定充滿信心,中美十年期國債利差仍處於較為舒服的區間,美聯儲加息可能性降低,都有利於人民幣匯率穩定。」

今天,我們仍然從十年期的國債收益率利差的角度來考慮這個問題。

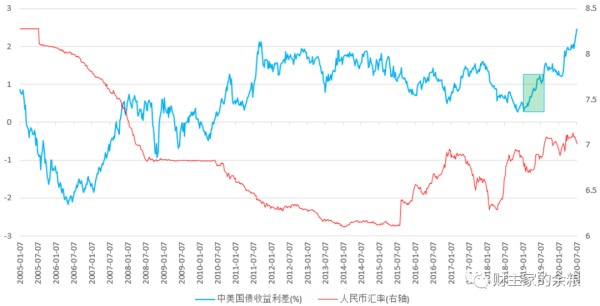

2005年以前,人民幣匯率一直是固定匯率,此後,中國才允許人民幣匯率有所浮動,所以我們不妨來看看2005年以來的中美國債收益率利差的變動情況。

2005年以來的中美國債收益率利差的變動情況(作者博客)

因為2010年以前中國的經濟體量問題,所以我們重點觀察2010年以來的匯率變動與中美10年期國債收益率的利差對比(上圖中的天藍色陰影區域是行長大人認為「舒服」的區間)。

從圖中可以看出的幾個結論是:

1)2010年-2014年,人民幣基本上處於升值趨勢;

2)2015年-迄今,人民幣整體處於貶值趨勢。

3)10年來,中美國債利差與匯率基本上反向變動,國債利差拉大,人民幣升值,國債利差縮小,人民幣貶值;

4)當前的中美國債利差目前處於2005年以來的歷史最高值。

中美國債利差究竟是如何走到今天這樣的歷史最高值的?

當然要拜2020年的武漢肺炎疫情所賜。

下面分別是中國和美國最近一年來的10年期國債收益率變動情況。美國的10年期國債收益率則從從3月份中共病毒疫情全球擴散以來一路暴跌,從1.9%一路降到了目前的0.62%,而中國的10年期國債收益率則是先降後升,從年初最開始的3.2%,在4月初的時候一度降低到2.5%,然後4月底開始快速上升,目前已經恢復到了3.2%,而美國的國債收益率自4月份以來則一直趴窩在0.6%附近,如此一來,國債利差怎麼不拉大?

行長大人認為,中美國債利差的「舒服區間」是1%左右,可現在利差都已經2.5%了。

老實說,因為人民幣和美元的基礎完全不同,我完全不認可人民幣能走1980年代里根時代所謂的「美元大循環」的道路。

第一,美元是世界貨幣,是世界水龍頭的基礎,人民幣還是跟隨美元的一種貨幣,所以啟動內循環是可以的,但真正想要做到美元那樣的強勢是不可能滴;

第二,因為沒有放開資本市場,所以人民幣匯率走強的根本,在於進出口順差和外匯儲備的增加,如果這兩個選項不能夠在可預見的將來迅速改善的話,人民幣升值是無源之水;

第三,在美國國債收益率沒有抬升的時候,因為中國的債務負擔問題,政府和央行都必然會壓制國債收益率保持在低位,若放任國債收益率抬升,國內將會出現大量的債務違約問題,這對中國金融的穩定性是極其不利的。

所以,在美國國債收益率持續保持在歷史低位的情況下,中國的國債收益率上漲恐怕短期內到了盡頭——接下來,我不相信人民幣的國債收益率上限可以突破4%(這意味著中美國債利差突破3%),也不認為人民幣還有繼續升值的空間。

【免責聲明】看中國登載此文出於傳遞更多信息之目的。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證,亦不構成投資建議。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。