【看中國2022年1月3日訊】疫情以後,中國貿易順差保持高位。但去年以來,不管是外匯佔款、還是外匯儲備都沒有明顯增加。那麼這些流入的外匯去了哪裡?在12月9日央行宣布上調外匯存款準備金率2個百分點至9%,目的又是什麼?

從國際收支看,儘管去年以來,受中國生產率先恢復、經濟基本面向好的帶動,貿易順差和外商來華投資帶來了大量的外匯流入,但資產端由居民企業、銀行持有或配置,就是「藏匯於民」的比例很高,從而最終積累成為外匯儲備的規模並不高。

看具體外匯流向,首先是部分居民對外貿易順差,直接以應收款、貿易信貸等形式記成資產,而沒有產生實際的外匯流入,這部分2020年來每季度大約有690億美元(僅考慮經常賬戶部分,數據截至2021年2季度,下同);其次是居民所得以外匯存款等形式存在銀行賬上,沒有和銀行結匯(2020年並沒有,2021年每季度差額180億美元);還有一部分是企業居民進行了結售匯,但銀行自身進行外匯配置,未向央行進行結匯(2020年以來每季度約310億美元)。

這也可以解釋為何去年以來人民幣匯率持續強勢:外匯淨流入大幅增長,但多數由居民企業和銀行部門持有,使得中國出現了境內外匯流動性的持續過剩。相當於人民幣的供給變相偏緊了,人民幣匯率自然就明顯走強。而提高外匯存款準備金率,就是收緊了境內外匯供給和流動性,可以緩解人民幣升值的壓力。

去年疫情後,中國出口迎來了連續高增長的時期,貿易順差保持高位。同時,出國旅遊、留學等則迅速減少,帶動服務逆差縮小。這也就意味著經常項目的外匯流入將大量增長,但去年以來,外匯儲備卻沒有明顯增加。那麼這些流入的外匯去了哪裡?在12月9日央行宣布上調外匯存款準備金率2個百分點至9%,目的又是什麼?

1 美元流入,外儲為何未增?

首先需要回答外匯儲備是如何形成的?哪些國際交易會影響外儲規模?

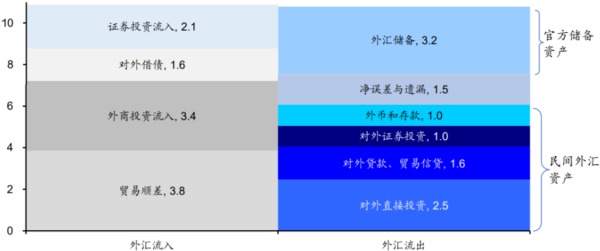

國際收支平衡表記錄了外匯資本的流動,包括外匯儲備是如何積累起來的。從流入端看,貿易順差、外商投資和對外借債是最主要的三類外匯流入渠道。截至2021年6月,中國有數據以來貿易順差帶來的外匯淨流入累計達到3.85萬億美元,是我們外匯儲備積累的基礎。外商投資方面,過去佔主導地位的是外商直接投資,帶來長期的外匯流入;而近年來隨著中國金融開放程度的略有提高,外商證券投資規模也開始顯著擴大。到今年6月,兩者的存量總規模已經超過5.4萬億美元。此外,對外借債也是外匯流入重要方式,中國其他類外債規模約為1.6萬億美元。

從流出方向看,中國的對外投資造成了最主要的外匯消耗。根據國際投資頭寸表,中國存量的對外直接投資規模約2.46萬億美元,存量證券投資規模1.0萬億美元。同時,中國對外貸款、貿易信貸部分的外匯淨流出也達到1.58萬億美元。此外,還有約1.02萬億美元的外匯存款在金融機構中留存。

綜合來看,貿易順差和來華投資帶動了持續的外匯流入,而隨著中國加快資本「走出去」的步伐,外匯消耗也在增加。在雙邊影響下,中國到目前大約積累了3.2萬億美元的外匯儲備。

截至2021年6月中國的外匯流入、流出及外匯儲備(萬億美元。來源:Wind)

從資產和負債的角度,這3.2萬億美元的外匯儲備其實對外表現為一種資產、官方持有的外匯資產。而相應的,對外投資、貸款、外幣存款這些就是中國居民、企業包括金融機構持有的外匯資產,或者說是民間外匯資產。那負債端就主要包括來華直接投資、來華證券投資以及對外借債等項目。可以說,來自於這些金融賬戶的外匯儲備增長其實是以對外負債的增加換取的。所以,近兩年作為外匯儲備積累基礎的貿易順差大幅擴張,但外匯儲備僅小幅變動。若要推測原因,要麼就是負債端,外商投資流入減少,或者持續償還外債;要麼就是資產端,外匯從官方儲備轉移到了居民和銀行手中,積累成為民間外匯資產。

展開來看:負債端,外商投資和外債帶動的外匯淨流入從2020年二季度開始加速增長,到2021年一季度淨流入額達到2340億美元,接近2019年全年的流入水平。

一方面,由於疫情之後中國經濟在全球最先恢復,人民幣資產相對表現出避險屬性,吸引直接投資和證券投資流入大幅增長。2020年三季度,來華直接投資和證券投資淨流入1377億美元,創出歷史新高,而後兩個季度增幅進一步抬升。

另一方面,企業和銀行的外債餘額也是不降反增。這部分可以通過國際收支的「其他投資」項目進行觀察,2020年其他投資項累計淨流入580億美元,進入2021年繼續大幅增加,單季平均增幅達到760億美元,尤其是貨幣和存款負債(主要是銀行對外債務)增長顯著。

對外借債的存量變化還體現在國際投資頭寸表(IPP)裡。IPP統計顯示,去年以來中國外債餘額加速增加,其中貨幣和存款是主要的增長部分,這部分餘額相比2019年底增長了接近50%。因而近兩年也並沒有明顯的償還外債趨勢,對外借債反而繼續增加。

從原因來看,外債償還比較容易受到人民幣升貶值預期的影響。比如2015年的時候,人民幣貶值預期較強,企業傾向於將「負債本幣化、資產外幣化」,從而選擇提前償還外債,使得外債規模明顯回落,同時帶動外匯儲備規模下滑。而相比來看,本輪外債規模不降反增,並不是外匯儲備低波動的原因。

全口徑外債總額頭寸(億美元。來源:Wind)

既然外商投資和對外借債流入都不減反增,我們就可以推測,官方外匯儲備擴張幅度偏弱,主因還是在於外匯資產「藏匯於民」的比例增加。

實際上,從2010年開始,民間外匯資產規模就開始加速擴大,也就是居民和金融部門更多地持有海外的金融資產,從而外匯資產呈現由官方外匯儲備轉移至私人部門的趨勢,實現「藏匯於民」。

進入2020年以來,「藏匯於民」的規模更是創出新高,尤其是流動性較高的資產。2020年以來,中國居民持有海外證券平均每個季度增加443億美元,為2019年的兩倍;去年下半年以來,存款、貸款和貿易信貸類的外匯資產平均每季度增加1226億美元,超過歷史上任何季度。

因而綜上,儘管去年以來,受中國生產率先恢復、經濟基本面向好的帶動,貿易順差和外商來華投資帶來了大量的外匯流入,但由於居民、企業、銀行持有或配置的比例很高,從而最終轉化為央行外匯儲備的規模反而較小。

具體來看,2020年平均每季度經常賬戶順差約690億美元,外商投資和外債增加流入外匯約1320億美元;但每季度統計到的私人部門存款貸款增加或者投資流出,約消耗資金1440億美元,佔整體流入的比重超過70%。而2021年上半年也延續去年以來「藏匯於民」高比例的趨勢,民間外匯資產增加佔整體流入的比重達到68%。

2 外匯去哪裡了?

那麼「藏匯於民」的部分什麼時候會留存在居民和企業部門手裡,又有多少是由銀行部門進行配置呢?

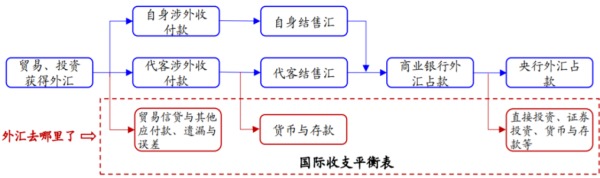

先來看外匯儲備具體是如何進入央行的。假設A企業是一家出口企業,向美國出口貨物並收到100美元外匯,而外匯在國內不便使用,A企業就在B銀行將100美元兌換成了640元人民幣(假設當時美元兌人民幣匯率為6.4)。由此,B銀行形成了640元的金融機構外匯佔款。接下來,當B銀行將買入的外匯進行平盤操作轉賣給央行,也就是將拿到的100美元兌換成640元人民幣,並形成央行口徑下的外匯佔款。

首先,去年二季度以來,海關總署報關的貿易順差增長至每個月520億美元左右。但這部分順差對應的淨收入並不一定會全部實際匯回。這其中主要有兩個原因:一方面,海關總署以報關單為基礎確認收入,到銀行資金實際收付會有時間差;更重要的是,貿易過程很可能計入應收或應付賬款,而並沒有實際發生資金收付。

這個過程中,我們可以用銀行代客涉外收付款表觀察實際匯入情況。收付款表數據顯示,同期的貨物貿易部分實際收付順差只有220億美元每個月,差不多隻是報關的貿易順差的42%,也就是去年以來有超過半數的貿易順差確認了收入,但並沒有實際發生外匯匯回。

不過大量未實際匯回的主要是貨物貿易部分,如果看金融賬戶的涉外收付款情況又有不同。去年二季度以來國際收支表(BOP)金融賬戶多數時候都是逆差,也就是來華投資流入規模少於對外投資流出,但對應的金融賬戶代客涉外收付款卻是持續的順差。這裡我們考慮可能是銀行自身對外投資產生了明顯的外匯流出,導致BOP金融賬戶逆差,但銀行自身收付款並不反映在銀行代客涉外收付款中。

總結來看,在國際交易發生到實際資金收付環節,一方面可能有貿易順差並未實際產生外匯流入,而直接形成實體部門的對外資產;另一方面,銀行自身對外投資規模增加,並最終反映在國際收支賬戶的金融賬戶逆差中。

其次,對A企業來說,在拿到100美元外匯後,並不一定會在當期將其全部兌換為人民幣。比如在人民幣有較強的貶值預期時,企業就傾向於持有外幣,或者在貿易和投資流動性需求較高的時候,持有外幣更為便利,也會減少向銀行結匯的比例。

不過從結果來看,近兩年外匯留存在居民賬戶,而沒有向銀行結匯的比例並不高。銀行代客結售匯表統計了每個月企業和個人的結匯售匯規模,因而涉外收付款順差與結售匯順差的差異,就可以基本反映企業居民部門沒有結售匯部分的外匯留存情況。根據統計數據,由於人民幣雙向波動增強,結匯率和售匯率並未顯著分化,2020年銀行涉外收付款順差1169億美元,而代客結售匯順差反而更高,有1442億美元。2021年前兩季度代客收付款順差1890億美元,相比下代客結售匯順差則有所回落到1525億美元。

最後一個環節是商業銀行向央行結匯比例的變化,影響銀行的外匯留存情況。2017年以前,為了有效管理人民幣匯率,央行對外匯市場進行干預,使得同期的銀行結售匯差額和外匯佔款的變動具有很高的相關性。而從2018年開始,央行就開始逐步退出外匯市場干預,自此兩者的相關性開始明顯下降,其中央行外匯佔款波動大幅下降。具體來說,就是商業銀行在與企業結售匯以後,向央行進行平盤的比例明顯下降,更多的留存在銀行賬戶上。2020年以來銀行代客結售匯順差累計達到2.45萬億元(截至今年10月),而最終轉化的外匯佔款反而為-62億元。就算考慮到銀行自身結售匯(累計-1025億元),依然與外匯佔款變動有很大差距。

還比如,銀行業對外金融資產,以及其他存款性公司的國外資產的規模增加,也可以印證沒有向央行結匯的順差規模抬升。根據外匯管理局統計,從2020年到21年2季度,銀行業對外金融資產平均每個季度增長617億美元(銀行結售匯平均順差495億美元),明顯高於2019年平均136億美元增長。

所以總結來看,這部分外匯去哪裡了?首先是部分居民對外貿易順差,直接以應收款、貿易信貸等形式記成資產,而沒有產生實際的外匯流入,這部分2020年來每季度大約有690億美元(僅考慮經常賬戶部分,數據截至2021年2季度,下同);其次是居民所得以外匯存款等形式存在銀行賬上,沒有和銀行結匯的(2020年並沒有,2021年每季度差額180億美元);還有一部分是企業居民進行了結售匯,但銀行自身進行外匯配置,未向央行進行結匯的(2020年以來每季度約310億美元)。而最終去年以來央行外匯儲備的增量僅有180億美元每季度。

貿易投資獲得的外匯進入央行的過程(來源:海通證券)

當然,這個過程中的外匯「沉澱」也會體現在國際收支平衡表(BOP)賬戶中。首先,貿易順差和對應涉外收付款順差的差額,也就是沒有實際流入的部分,主要體現在「貿易信貸」和「其他應付款」項目。比如,貿易信貸淨流出同樣在去年二季度開始明顯增長。其次,企業部門沒有結匯的盈餘,更多計入BOP其他投資中的貨幣和存款項,因而貨幣和存款項的變化與未結售匯部分的變化相關性較高。最後,對於商業銀行,吸收的外幣存款部分運用到境外,增加了對外淨資產。

3 人民幣匯率怎麼看?

這也可以解釋為何去年以來人民幣匯率持續強勢:外匯淨流入大幅增長,而央行吸收的外匯儲備卻幾乎不增加,大量外匯資產多數由居民企業和銀行部門持有,使得中國出現了境內外匯流動性的持續過剩。相當於人民幣的供給變相偏緊了,人民幣匯率自然就明顯走強。

而提高外匯存款準備金率,就是收緊了境內外匯、主要是美元的供給和流動性,意在緩解人民幣升值的壓力。這也是今年內央行第二次上調外匯準備金率,在今年6月央行將外匯存款準備金率上調2個百分點。與這輪類似,當時人民幣匯率也出現迅速升值,同時金融機構的外匯存款餘額持續上行突破1萬億美元。

為什麼央行不選擇結匯直接進行干預?若央行給銀行結匯,就會投放基礎貨幣,帶來流動性寬鬆,而從貨幣政策基調看,央行從去年下半年就開始推進貨幣政策穩健中性,對流動性有所控制。而且結匯是央行被動的貨幣投放,主要取決於掙取的外匯規模,與中國現在基礎貨幣主動投放的模式已相去較遠。事實上,近年來央行已經逐步退出直接干預外匯市場,而其他宏觀審慎工具還很多,包括這兩次的外匯存款準備金率調整,還有外匯風險準備金率等,將繼續加強匯率預期管理。

而展望明年外匯市場,人民幣匯率可能存在貶值壓力。疫情以後,中美本輪經濟的復甦出現明顯的錯位,2020年中國先期防控住疫情,經濟進入修復軌道,而到了2021年,隨著政策常態化,中國經濟開始回落。而相比而言,美國經濟復甦進程開始較晚,但至今經濟仍然延續了修復的趨勢。由於中美經濟復甦開始的時點不同,這使得2020年中美實際利差走闊,人民幣對美元大幅升值。

往前看,兩國的復甦仍是錯位的。我們認為,接下來美國政策趨緊,而中國貨幣易松難緊,使得中美利差或將出現一定程度的收窄。隨著實際利差的收窄,人民幣匯率的波動幅度也會更加劇烈。

中美利差走勢和人民幣匯率變動情況(來源:Wind)

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。