【看中國2017年3月14日訊】新聞背景:最近巴菲特老先生在接受電視採訪的時候,談到了美國的「兩房」。他的觀點是美國政府對於居民購買房地產的支持是有必要的,但是這個支持不一定需要通過兩房來實現。巴老一般是不會指責什麼機構或人,他的人生信條是「批評泛化,多批評行業,表揚具體化,多表揚個人」。因此,他這樣間接的批評「兩房」是非常罕見的。最近兩房已經摘牌,且只在場外市場進行交易(OTC,也稱櫃臺交易)的證券巨幅震盪,產生大量的誤讀。筆者希望通過本篇短文來簡單介紹「兩房」。

一、兩房的開端:羅斯福總統新政

兩房是什麼?兩房指的是房利美和房地美。房利美是美國聯邦國家儲蓄協會的簡稱(The Federal National Mortgage Association (FNMA), commonly known as Fannie Mae)。任何做過金融的朋友都知道美國的29年股市大崩盤,道瓊斯指數下跌90%左右。緊接著就是30年代的大蕭條,美國的失業率上升到30%,並引發世界經濟危機。

1933年,全美大約20%的房產處於資不抵債,被銀行收回的狀況。羅斯福總統上臺後,提出實施新政(New Deal),其中包括的一條就是政府來參與房地產市場,幫助老百姓提供長期的按揭貸款,實現「住房的所有權」。

於是在1938年,房利美(大房)在首都華盛頓建立。大房設立的目的是政府支持的企業來購買商業銀行的房貸,並實現證券化,將居民的房地產貸款流動性提高,這樣地方小銀行和信用社就可以有資金循環來發放新的貸款。必須注意到,從大房設立的第一天開始,美國政府並沒有明確保證對於大房的債務擔保,只是提供隱形支持。

美國房利美(簡稱Fannie Mae)總部(網路圖片)

美國的三十年代,羅斯福新政的很多舉措慢慢就被替代了,但是房利美不僅存活下來,而且對於當時美國戰後的59年代的繁榮起了很大的作用。當然,也有很多的問題,比如官僚主義橫行,到了60年代大房當時成為了政府聯繫的養老機構,死氣沉沉。60年代的美國是動盪起伏的年代,越南戰爭打的美國上下朝野無比混亂。

民主黨人肯尼迪總統在達拉斯遇刺,他的副總統約翰遜和肯尼迪夫人一起從達拉斯飛回華盛頓接任總統。其後的大選期間,約翰遜總統作為民主黨候選人和共和黨總統候選人金水(Goldwater)對壘。金水的選情告急的時候,邀請了一個好萊塢二線明星,正在到處找工作的羅納德-里根來演講。里根的這個演講奠定了他的全國影響,其中,他提到這些政府和政府相關的機構都是「人世間最接近於永生的機構」。共和黨上臺後一定會盡量減少這些機構。

當然,約翰遜總統是民主黨人,他獲得大選勝利後,就全面推行民主黨的「偉大社會」政策,其中包括增加住房擁有率。既然「大房」已經成為官僚機構,缺乏動力,約翰遜總統的辦法不是去改革「大房」,而是設立「二房」。二房就是房地美,The Federal Home LoanMortgage Corporation (FHLMC), 簡稱Freddie Mac。

美國房地美(簡稱Freddie Mac)總部(網路圖片)

房地美在1970年正式由國會創立,同樣位於華盛頓的郊區。設立的目的一樣是作為政府支持的企業,在公開市場買入並證券化按揭貸款,以此來增加房地產按揭貸款的流動性,增加居民的住房擁有率。約翰遜總統的計畫是通過兩房的競爭來增加活力。

二、兩房的黃金時代和彼得-林奇的投資傳奇

兩房在80年代以前基本上做的主要是非常簡單、枯燥的買入按揭貸款業務,雖然有政府的支持,但是基本上是沒有太多的關注。進入80年代後,特別是聯儲主席沃克爾大幅加息,聯邦利率到18%,把通貨膨脹徹底掃平,這也開啟了兩房的黃金時代。由於利率的總體長期下降趨勢,基本上按揭貸款的買方每年都是在不斷的開採黃金。

1981年,房利美第一筆房地產證券化的發行是一個歷史性事件。從這以後,兩房先後從僅僅買入房貸變成積極參與房貸的證券化。80年代到90年代也是華爾街的黃金時代,由於大量的按揭貸款可以像豬肉香腸流水線一樣,一邊是發放貸款,一邊是切割包裝後轉手給兩房,利潤巨大。Fidelity的傳奇基金經理人彼得•林奇也是在不斷研究中,發現了這個養豬殺豬香腸流水線,於是大舉買入兩房的股票。

他的投資邏輯很清晰,兩房一邊是源源不斷的美國老百姓買房的貸款,一邊是全世界的投資者需要獲得收益,下行風險被美國政府的隱形擔保模糊的覆蓋,股東的收益端巨大。他大舉進倉,買入的兩房股票都是十幾倍的收益。當然,他也是聰明人,知道這個遊戲終歸會有結束的一天,因此急流勇退,在十幾年業績超越標普指數的時候宣布退休。

三、兩房的落日與次貸危機

兩房在創立到90年代都是以發放或者買入優質貸款人的貸款為經營目標的,而且貸款金額極為有限,在美國多數地方只能是幾十萬美元為上限。客戶基本上限於美國的中產階級,買入的房產也是基本上屬於自住,很少用於投機。到了99年,克林頓總統上臺後,開始要求兩房增加對於窮人等購房人的支持,實際上,兩房的貸款質量開始下降。

21世紀的最初幾年,由於美國經濟出現衰退,兩房的收到政府的壓力增加,開始涉足於次級貸款,也就是收入和還款能力都有比較大的風險的借款人。當然兩房的管理層也不是無辜的。作為美國的政府支持企業,兩房的高層都開始大量用政府信用承擔風險,同時獲得每年幾千萬美元的工資和獎金。

同時,兩房大舉增加政治捐款,給大量國會議員的選舉資助,以獲得國會的支持。兩房的總體槓桿倍數在2007年到達了幾十倍,基本上處於接近失控狀態。同時,由於兩房在會計上作假,虛構幾十億美元利潤,被政府起訴,發生大量賠款。

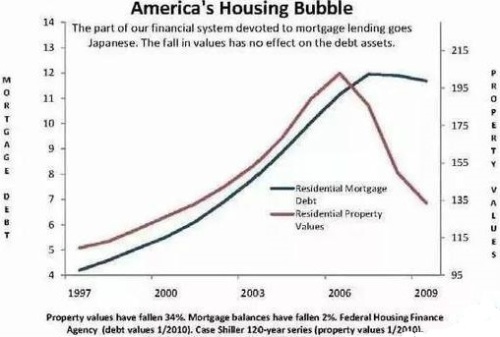

2008年開始美國的房地產市場崩潰,出現了和1933年大蕭條時期一樣的情況,就是全美20%的住房擁有人的貸款超過房地產的價格。大量投機用的房地產因為無法支付房貸,被銀行收回。兩房的股價同時開始暴跌,一年下跌90%。

兩房一共承擔了大約5萬億美元的負債,這些債券都是被美國和全世界的機構投資者擁有的。在當時一片混亂的時候,有一派的觀點是美國政府徹底放棄兩房,任由她們破產清算,畢竟美國政府從來沒有承諾對兩房負責。其他一派的觀點是兩房的負債太大,如果像雷曼兄弟一樣破產,兩房的投資者會損失巨大,也會對全球的金融體系衝擊巨大。

美國房地產泡沫,藍色為房屋貸款,紅色為房產價值

最後,美國政府在2008年秋天宣布兩房進入 conservatorship。這個詞是個法律用語,通常在美國,如果一個老人有了老年痴呆,或者一個成年人有了精神病,或者兒童成為孤兒,法庭可以宣布conservatorship,然後任命受託人來替這個失去決定能力的人做決定。

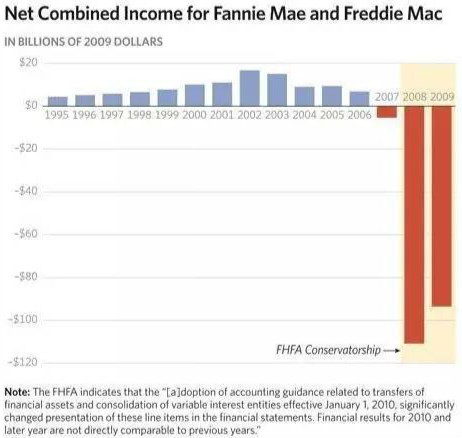

兩房被政府接管後,管理層全部被解雇,停止任何政治捐款,股票從紐約股票交易所摘牌,員工工資下調到政府僱員水平。最重要的是,從此開始,兩房每年如果有虧損由美國財政部注資,每年如果有盈利全部上交美國財政部。

兩房被政府收編後,第一年接受大約8000億美元的政府注資和保證,後來幾年每年上交一千多億美元的利潤,資本金基本上清零。但是也有的年份是虧損,接受政府新的注資。由於兩房的巨大虧損,政府擔保,以及隱形負債,曾經有美國學者稱兩房是美國金融體系的兩顆癌症毒瘤。

兩房在1995-2009年間的淨利潤(網路圖片)

四、兩房的未來

就像巴菲特老先生最近說的,房地產對於美國的經濟非常重要,但是不一定需要兩房來實現政府對於房地產的支持。針對兩房的將來,美國朝野各界可以說爭論激烈。學術界已經有大量的論文,不少研究在比較了美國和歐洲,日本等國的房地產金融政策實證研究,證明兩房對於增加居民的住房擁有率有幫助,但是對於政府的成本遠遠高於收益。

從投資界角度來看,由於兩房的數萬億美元房地產按揭證券化產品在全世界流通,而且美聯儲也購入了數千億美元,筆者相信兩房的債券應該是風險極低的。但是,兩房已經摘牌的股票,包括優先股,目前在櫃臺交易(OTC),風險巨大。

這些優先股的未來取決於法律訴訟,實際上,目前兩房的優先股的持有人起訴美國政府,期望奪回兩房的所有權。這個最終取決於美國國會的立法,將來是否會立法將已經被宣布進入conservatorship 的兩房退出?

換言之,即使小概率事件發生,法庭宣布美國政府敗訴,兩房被政府接管違法,投資者還有大量的問題需要面對,比如如何補償政府的數千億美元注資?比如將來兩房私有化以後,兩房的債券是否會繼續由政府隱形擔保?

(作者陳凱豐:紐約金融論壇聯繫發起人之一,目前在紐約管理一個全球宏觀對沖基金,同時在紐約大學,紐約佩斯大學,西班牙巴塞羅那IESE商學院紐約中心任教。)

責任編輯:靖曄

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。